Trong hoạt động đầu tư, đặc biệt là hoạt động cho vay (bao gồm cho vay vốn của ngân hàng và cho vay bằng hình thức mua trái phiếu) thì một trong những nhiệm vụ quan trọng hàng đầu đó chính là đánh giá được xếp hạng tín dụng của doanh nghiệp. Điều này nhằm đảm bảo hoạt động đầu tư, cho vay vừa mang lại hiệu quả cao vừa đảm bảo an toàn. Thông thường cách mà nhà đầu tư thường làm là tham khảo kết quả xếp hạng tín nhiệm của tổ chức độc lập, nhưng cách này không phải lúc nào cũng khả thi vì nhiều doanh nghiệp không được xếp hạng, hơn nữa sẽ không chủ động. Hôm nay mình sẽ hướng dẫn quy trình xây dựng một mô hình xếp hạng tín nhiệm tự động.

Các bước để bắt đầu triển khai xếp hạng tín nhiệm tự động có thể được tiến hành như sau:

1. Xác định các yếu tố ảnh hưởng tới rủi ro của doanh nghiệp

Các rủi ro có thể ảnh hưởng tới hoạt động kinh doanh của doanh nghiệp gồm: rủi ro quốc gia; rủi ro vĩ mô & ngành; rủi ro kinh doanh; rủi ro tài chính; rủi ro quản trị.

- Rủi ro vĩ mô và ngành:

Rủi ro vĩ mô và ngành nếu nói một các mở rộng bao gồm các rủi ro liên quan tới rủi ro quốc gia như rủi ro hệ thống pháp luật, chính sách, hệ thống chính trị, cơ sở hạ tầng, điều kiện tự nhiên & rủi ro ngành liên quan đến các yếu tố về chu kỳ kinh doanh, rủi ro cạnh tranh và rủi ro tăng trưởng của ngành.

Rủi ro vĩ mô và ngành sẽ tác động đến triển vọng kinh doanh, doanh thu và thị phần của doanh nghiệp, cũng như những rào cản giúp cho doanh nghiệp duy trì được hoạt động ổn định và tăng trưởng trong dài hạn.

- Rủi ro kinh doanh:

Rủi ro kinh doanh là tất cả các yếu tố ảnh hưởng tới hiệu suất tài chính và ảnh hưởng tới chiến lược cụ thể mà doanh nghiệp triển khai.

Phân tích rủi ro kinh doanh là tập trung vào phân tích tính cạnh tranh của doanh nghiệp, xác định lợi thế đặc thù, sự đa dạng của doanh nghiệp về sản phẩm và dịch vụ nhằm hạn chế tác động xấu của chu kỳ ngành.

- Rủi ro quản trị

Khi chấm điểm tín dụng doanh nghiệp thì một trong những yếu tố quan trọng cần phải đề cập là rủi ro quản trị, đây là các rủi ro liên quan tới việc vấn đề quản trị doanh nghiệp như chiến lược, quản trị tổ chức, nhân sự, các triết lý kinh doanh và các chính sách tài chính.

HDCapital sẽ sử dụng các công cụ riêng biệt để thiết lập hồ sơ theo dõi hoạt động quản trị của Ban quản lý doanh nghiệp và bổ sung vào quyết định chấm điểm rủi ro cuối cùng.

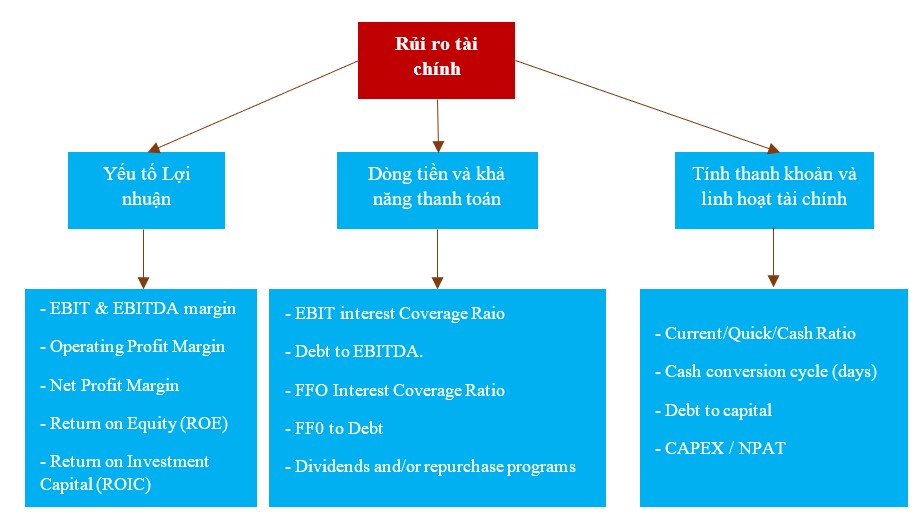

- Rủi ro tài chính

Rủi ro tài chính là các rủi ro liên quan đến nguy cơ tổn thất tài chính và sức khỏe tài chính của doanh nghiệp. Rủi ro tài chính có thể phát sinh từ các yếu tố bên ngoài hoặc phát sinh từ các quyết định tài chính bên trong doanh nghiệp làm ảnh hưởng đến khả năng gánh vác nợ và kiểm soát dòng tiền.

Phân tích rủi ro tài chính doanh nghiệp trong xếp hạng tín dụng là phân tích, đánh giá sức khỏe tài chính của doanh nghiệp, từ đó xác định mức độ ảnh hưởng tới khả năng tiếp tục hoạt động và trả nợ của doanh nghiệp.

2. Các bước tiến hành tiến hành chấm điểm rủi ro

Đánh giá rủi ro với doanh nghiệp hay tổ chức phát hành trái phiếu là việc kết hợp đánh giá rủi ro doanh nghiệp với đánh giá tài sản đảm bảo cho vay, cũng như kết hợp với các yếu tố liên quan để đưa ra quyết định. Trong bài này mình sẽ trình bày nhiều hơn theo hướng doanh nghiệp phát hành trái phiếu, còn trong trường hợp đối với hoạt động cho vay thông thường thì các bạn cũng đánh giá dự án đầu tư tương tự như với đánh giá trái phiếu phát hành nhé.

Bước 1: Hiểu về quy trình phát hành trái phiếu đến phân phối

Bước 2: Xác định các bước đánh giá rủi ro tổ chức phát hành trái phiếu

Xếp hạng rủi ro tín dụng tổ chức phát hành hay đánh giá rủi ro tổ chức phát hành là bước đầu tiên trước khi xác định có đầu tư vào trái phiếu của tổ chức phát hành đó hay không.

Bước 3: Xác định các tiêu chí cần đánh giá trước khi lựa chọn trái phiếu đầu tư

- Thông tin về Tổ chức phát hành

– Lịch sử thành lập và hoạt động

– Lĩnh vực kinh doanh

– Quy mô hoạt động kinh doanh

– Kết quả kinh doanh 3-5 năm gần nhất

– Một số chỉ tiêu tài chính cơ bản

– Thông tin xếp hạng tín nhiệm

- Thông tin về Trái phiếu phát hành

– Mục đích phát hành

– Thông tin dự án đầu tư

– Thời gian đầu tư dự kiến và phương án trả gốc và lãi Trái phiếu

– Thời gian đáo hạn và lãi suất trái phiếu

- Tài sản đảm bảo

– Tài sản đảm bảo là gì? (Cổ phiếu, BĐS, Tài sản cố định khác)

– Đại lý quản lý tài sản đảm bảo

– Đơn vị định giá tài sản đảm bảo

- Bảo lãnh thanh toán và cam kết mua lại

– Trái phiếu có đơn vị bảo lãnh hoặc cam kết mua lại của tổ chức phát hành

- Điều kiện và khoản khác

– Điều kiện mua lại của tổ chức phát hành

Bước 4: Chấm điểm rủi ro doanh nghiệp

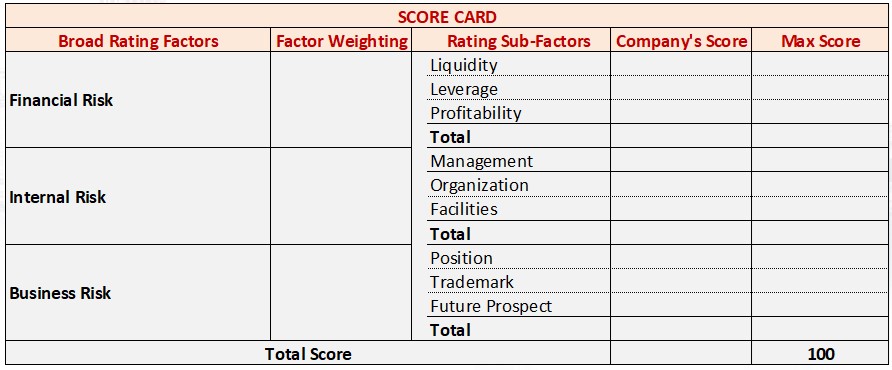

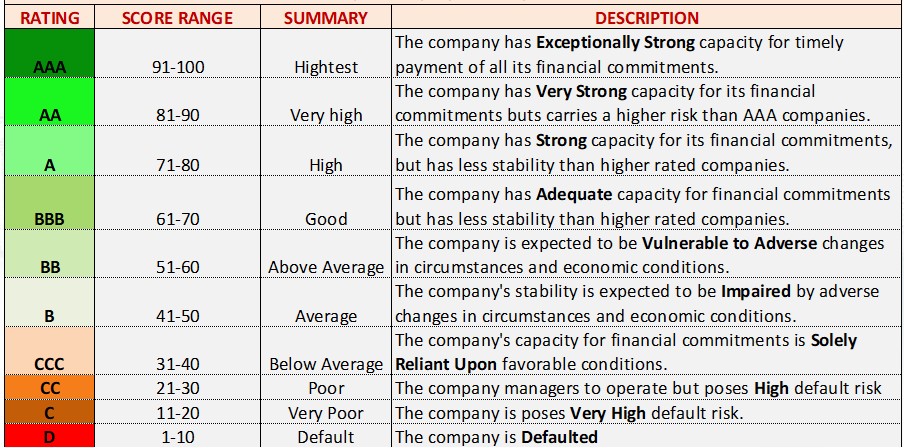

Dựa trên đánh giá các yếu tố rủi ro ở phần 1 để đưa ra tỷ trọng rủi ro cần đánh giá xếp hạng tín dụng, tuy nhiên, có những rủi ro sẽ không thể đưa vào mô hình hóa được thì phải đánh giá thêm, trong bài này tập trung vào những rủi ro có thể lượng hóa hoặc lượng hóa một phần được. Sau đó, chúng ta sẽ thiết lập một bảng chấm điểm rủi ro dựa trên các loại rủi ro mà doanh nghiệp có thể gặp, đồng thời đánh giá theo tỷ trọng ảnh hưởng đến các mức độ xếp hạng tín dụng.

Khi đã xác định được điểm tín dụng, căn cứ vào thang đánh giá rủi ro đã thiết lập sẵn sẽ xác định doanh nghiệp thuộc nhóm xếp hạng nào. Kết hợp đánh giá thêm các yếu tố bên ngoài như tác động từ công ty mẹ hay sự hỗ trợ của nhà nước và các yếu tố khác để đưa ra đánh giá tổng thể.

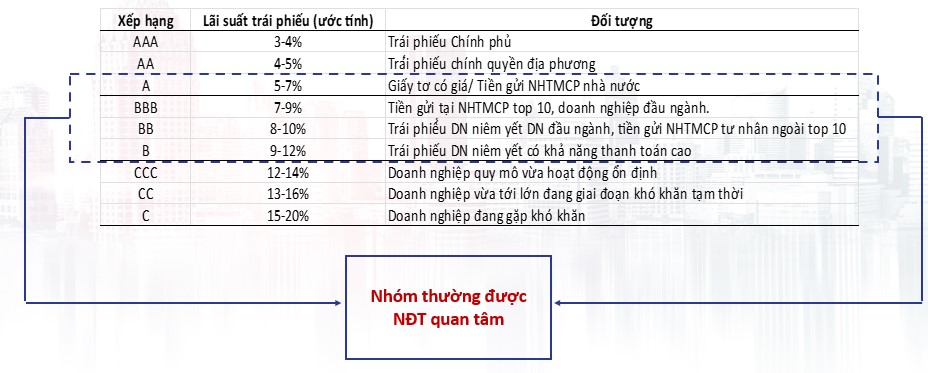

Bước 5: Lựa chọn trái phiếu hoặc doanh nghiệp phù hợp để đầu tư

Sau khi tiến hành hết các bước ở trên, tùy từng giai đoạn, loại sản phẩm và khẩu vị đầu tư, chúng ta sẽ có những chiến lược giải ngân hợp lý nhằm đảm bảo an toàn và tối đa hóa lợi nhuận đầu tư.

Kết luận, ở trên là các bước cơ bản để xây dựng một hệ thống xếp hạng tín dụng hay chấm điểm rủi ro doanh nghiệp cơ bản. Các bạn có thể áp dụng một cách tự động bằng cách đưa dữ liệu đầu vào 3-5 năm và điều chỉnh cần thiết để đánh giá được doanh nghiệp đang có sức khỏe như thế nào.

Nguồn: Lão Trịnh