Tỷ lệ bao phủ nợ xấu là “Số dư dự phòng của các khoản nợ xấu/Nợ xấu“, được dùng để đánh giá khả năng phòng thủ của ngân hàng trước những rủi ro liên quan đến nợ xấu. Trong thực tế, các báo cáo của các ngân hàng Việt Nam không có tách bạch về số dư dự phòng các khoản nợ xấu, do đó các nhà đầu tư có thể tham khảo một tỷ lệ khác thay thế, tạm gọi là “Tỷ lệ bao phủ nợ quá hạn hay Tỷ lệ dự phòng rủi ro cho vay khách hàng”, được tính bằng (Số dư dự phòng cụ thể + 0,75% dư nợ nhóm 1, 2, 3, 4)/Tổng nợ quá hạn.

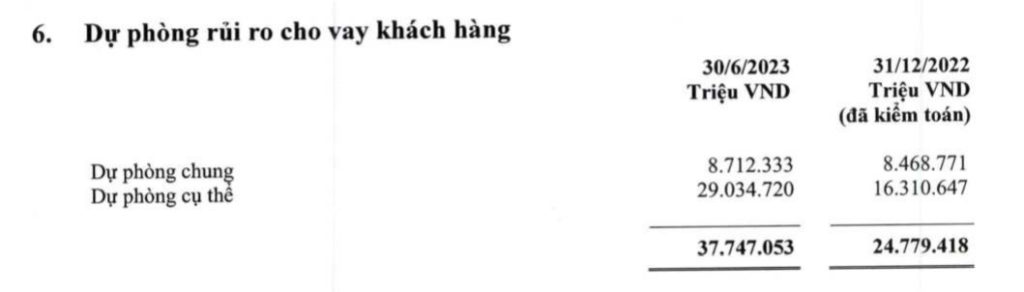

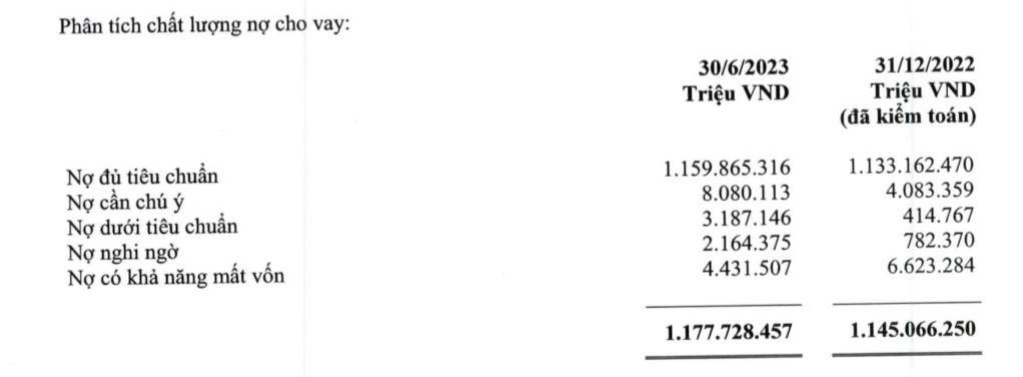

Ví dụ, tỷ lệ bao phủ nợ xấu của VCB quý 2/2023 như sau:

Tỷ lệ bao phủ nợ xấu = Dự phòng rủi ro cho vay khách hàng / tổng nợ xấu (3-4-5)

= 37.747.053/ (3.187.146+ 2.164.375 + 4.431.507) = 385%

Số dự phòng rủi ro cần phải trích lập là số tiền được xác định để dự phòng cho những tổn thất có thể xảy ra trong quá trình hoạt động của Ngân hàng và được tính toán theo quy định. Số dự phòng rủi ro cần phải trích lập bao gồm dự phòng cụ thể và dự phòng chung.

Số dư dự phòng cần trích lập = Tổng các khoản dự phòng cụ thể + Dự phòng chung

– Dự phòng chung là số tiền được xác định để dự phòng cho những tổn thất có thể xảy ra nhưng chưa xác định được khi trích lập dự phòng cụ thể.

– Dự phòng cụ thể là số tiền được xác định để dự phòng cho những tổn thất có thể xảy ra đối với từng tài sản có rủi ro cụ thể. Các khoản dự phòng này được trích lập bằng cách lấy các tài sản có rủi ro nhân với tỷ lệ trích lập tương ứng.

Số tiền dự phòng cụ thể phải trích đối với từng khách hàng được tính theo công thức sau:

Trong đó:

– R: Tổng số tiền dự phòng cụ thể phải trích của từng kháchhàng;

– : là tổng số tiền dự phòng cụ thể của từng khách hàng từ số dư nợ thứ 1 đến thứ n.

Ri: là số tiền dự phòng cụ thể phải trích của từng khách hàng đối với số dư nợ gốc của khoản nợ thứ i. Ri được xác định theo công thức:

Ri = (Ai – Ci) x r

Trong đó:

Ai: Số dư nợ gốc thứ i;

Ci: giá trị khấu trừ của tài sản bảo đảm, tài sản cho thuê tài chính (sau đây gọi chung là tài sản bảo đảm) của khoản nợ thứ i;

r: tỷ lệ trích lập dự phòng cụ thể theo nhóm được quy định tại khoản 2 Điều này.

Trường hợp Ci > Ai thì Ri được tính bằng 0.

Tỷ lệ trích lập dự phòng cụ thể đối với từng nhóm nợ như sau: Nhóm 1: 0%; Nhóm 2: 5%; Nhóm 3: 20%; Nhóm 4: 50%; Nhóm 5: 100%.

– Tài sản bảo đảm để khấu trừ khi tính số tiền dự phòng cụ thể (R) phải đáp ứng đầy đủ các điều kiện theo Thông tư 02/2013/TT-NHNN ngày 21 tháng 01 năm 2013.

Những điểm cần lưu ý

Một số chuyên viên phân tích thường sử dụng tỷ lệ bao phủ nợ xấu (Số dư dự phòng/Nợ xấu) để đánh giá khả năng phòng thủ của ngân hàng trước những rủi ro liên quan đến nợ xấu. Vietcombank là ngân hàng đang có tỷ lệ bao phủ nợ xấu cao nhất toàn hệ thống (123% vào cuối quí 1-2018). Nhưng tỷ lệ này cao hơn 100%, không lẽ Vietcombank trích lập dự phòng nhiều hơn số nợ xấu mình đang có? Thực ra không phải như vậy. Nguyên nhân khiến tỷ lệ này có thể vượt 100% là do số dư dự phòng được sử dụng làm tử số không chỉ là dự phòng của riêng nợ xấu (nhóm 3, 4, 5) mà còn bao gồm: (1) Dự phòng chung của các khoản nợ nhóm 1, nhóm 2 và (2) Dự phòng cụ thể của các khoản nợ nhóm 2.

Dự phòng chung (bằng 0,75% dư nợ) là khoản dự phòng mà các ngân hàng phải trích với bất kỳ khoản tín dụng nào từ nhóm 1 đến nhóm 4 (trừ nợ nhóm 5). Cứ cho vay 1 đồng, ngân hàng phải trích dự phòng chung 0,75 đồng, mặc dù khoản vay vẫn được đánh giá là tốt. Dự phòng chung thường chiếm tỷ lệ rất lớn trong tổng số dư dự phòng (trường hợp của Vietcombank vào cuối quí 1-2018 là 42,7%). Tính thêm dự phòng cụ thể của các khoản nợ nhóm 2 thì tử số và mẫu số của công thức (Số dư dự phòng/Nợ xấu) càng thiếu tính đồng nhất, dẫn đến ý nghĩa phân tích cũng giảm đi.

Phân tích nợ xấu là công việc không quá phức tạp nhưng nó đòi hỏi nhà đầu tư phải am hiểu về nguyên tắc kế toán, trong đó quan trọng nhất là nguyên tắc phân loại nợ và trích lập/hoàn nhập dự phòng. Bên cạnh đó, việc nhận biết các thủ thuật để che giấu nợ xấu cũng giúp nhà đầu tư tránh khỏi những cái bẫy khi mua cổ phiếu ngân hàng, hoặc không lỡ cơ hội đầu tư vào một ngân hàng có tỷ lệ nợ xấu cao nhưng minh bạch.

Nguồn: Lão Trịnh