Nhiều nhà đầu tư khi nghe tới lợi suất trái phiếu thì hơi cảm thấy khó hiểu, đặc biệt với những trái phiếu có lãi suất cổ định. Không những vậy, công cụ trái phiếu ngày càng phát triển thì những câu hỏi xung quanh các vấn đề lãi suất, lợi suất, kỳ hạn thanh toán và các cách thức giao dịch trái phiếu càng trở nên cấp thiết. Do đó, bài viết này sẽ giúp các bạn dễ hiểu nhất khi nghiên cứu về lợi suất trái phiếu và các thuật ngữ khác nói chung.

1. Lợi suất trái phiếu là gì?

Các thức đo lương lợi suất trái phiếu (Bond Yield)

Lợi suất (tiếng anh là Yeild) là con số đo lường lợi nhuận khi bạn sở hữu một trái phiếu. Công thức của nó được thể hiện đơn giản như sau:

Lợi suất trái phiếu = lãi suất coupon/giá trái phiếu.

Như vậy, giá trái phiếu biến động thì lợi suất trái phiếu cũng biến động theo. Ví dụ, khi bạn mua một trái phiếu 1 tỷ đồng (bằng mệnh giá) với lãi suất coupon là 10%/năm.

– Trường hợp đơn giản nhất là bạn nắm giữ trái phiếu đó đến hạn, người phát hành trái phiếu trả cho bạn 100 triệu/năm trong 5 năm và nhận lại 1 tỷ khi đến hạn. Do đó, lợi suất trái phiếu sẽ là 100 triệu/1 tỷ = 10%

– Tuy nhiên, bạn quyết định bán trái phiếu đó trước hạn và bạn sẽ không nhận được 1 tỷ đồng, bởi vì giá trái phiếu thay đổi hằng ngày theo lãi suất hiện hành. Nếu giá trái phiếu trên thị trường đang là 800 triệu đồng, bạn sẽ bán dưới mệnh giá hay còn gọi là một khoản triết khấu (a discount). Ngược lại, nếu giá trái phiếu trên thị trường đang là 1.2 tỷ, bạn sẽ bán trên mạnh giá hay là một khoản thặng dư (a premium). Bất kể giá thị trường của trái phiếu như thế nào thì bạn vẫn nhận được lãi suất coupon như vậy, 100 triệu/năm.

Vậy thì lợi suất trái phiếu đã thay đổi như thế nào? Nếu bạn bán với giá 800 triệu thì lợi suất sẽ là 12.5% (100 triệu/800 triệu), còn nếu bạn bán với giá 1.2 tỷ thì lợi suất sẽ là 8.33% (100 triệu/1.2 tỷ).

Lợi suất đến hạn (Yield to Maturity – YTM)

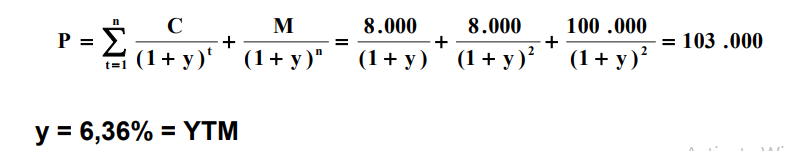

Yield to Maturity – YTM – Mức lợi suất mà tại đó giá trị hiện tại của các luồng thu nhập từ trái phiếu đúng bằng với giá của trái phiếu.

Trong thực tế thì mọi thứ thường phức tạp hơn nhiều, khi bạn mua trái phiếu bạn còn phải cân nhắc tới lợi suất tới hạn (Yield to Maturity – YTM). YTM được tính bằng:

– Tất cả các khoản lãi định kỳ bạn nhận được (giải định tất cả các khoản lãi được tái đầu tư với cùng mức lợi suất như lợi suất hiện tại của trái phiếu)

– Các khoản lời (nếu bạn mua được ở mức giá chiết khấu) hoặc lỗ (nếu bạn phải mua mức giá thặng dư)

YTM giúp cho bạn có khả năng so sánh các loại trái phiếu với kỳ hạn khác nhau hoặc với nhiều mức lãi suất coupon.

Ví dụ: Một trái phiếu mệnh giá 100.000 đồng, thời gian đáo hạn là 2 năm, lãi coupon 8%/năm, hiện đang được bán với giá 103.000 đồng. Tính lợi suất khi đáo hạn của trái phiếu?

Mối liên hệ giữa giá trái phiếu và lợi suất trái phiếu

Mối quan hệ giữa giá trái phiếu và lợi suất trái phiếu có thể được hiểu là có mối quan hệ nghịch biến, khi giá trái phiếu tăng thì lợi suất giảm và ngược lại.

Ở đây có một điểm dễ nhầm lẫn. Làm thế nào để giá cao và lợi suất cao là tốt cho bạn khi mà chúng không thể xảy ra cùng lúc?

Câu trả lời phụ thuộc vào vị thế của bạn nhé. Nếu bạn là người mua trái phiếu, bạn sẽ muốn có lợi suất cao vì bạn chỉ muốn trả 800 triệu cho một trái phiếu mệnh giá 1 tỷ, việc này giúp bạn có lợi suất là 12.5%. Mặc khác, nếu bạn đã sở hữu trái phiếu và nhận được mức lãi suất cố định rồi, bạn lại hi vọng là giá trái phiếu sẽ tăng, điều này giúp bạn thu lợi khi bạn muốn bán nó trong tương lai.

Ảnh hưởng của lãi suất

Mệnh giá, lãi suất coupon, kỳ hạn, người phát hành và lợi tức là tất cả các yếu tố tác động đến giá của trái phiếu.

Tuy nhiên, thứ mà tác động nhiều hơn đến giá trái phiếu đó chính là lãi suất hiện hành của nền kinh tế, cái mà sẽ tác động mạnh mẽ lên giá trái phiếu. Khi lãi suất tăng, giá trái phiếu trên thị trường sẽ giảm và mang lại cho những người mua trái phiếu cũ một lợi suất cao hơn và kéo theo những người mới phải mua trái phiếu với lãi suất coupon cao hơn.

Ngược lại, khi lãi suất giảm thì giá trái phiếu trên thị trường sẽ tăng, khiến cho những người mua trái phiếu trước đó có lợi suất thấp hơn và phụ hợp với việc phát hành mới trái phiếu có lãi suất coupon thấp hơn.

2. Đặc tính của trái phiếu?

Mệnh giá

Là số tiền được tính làm căn cứ xác định giá trị phải trả của người phát hành trái phiếu. Ví dụ, trái phiếu doanh nghiệp bây giờ đang phát hành với mệnh giá thông dụng là 1 tỷ đồng/trái phiếu, trái phiếu chính phủ thì có thể cao hơn.

Kỳ thanh toán

Là số tiền lãi mà người phát hành phải trả cho người mua định kỳ. Kỳ hạn có thể là 6 tháng/lần, hoặc cũng có thể trả hàng tháng, quý hoặc năm.

Loại trái phiếu

– Trái phiếu cố định là loại mà người mua nhận được một khoản lãi cố định bằng nhau định kỳ cho tới khi hết hạn.

– Trái phiếu thả nổi thì có hai loại, một loại là lên kế hoạch thanh toán trước khi bạn mua trái phiếu và loại còn lại là tham chiếu theo lãi suất thị trường. Ví dụ, loại cài đặt trước lãi suất năm đầu là 8%, năm hai là 9%, năm ba là 10%…Họ cũng có quyền mua lại trước hạn. Loại tham chiếu theo thị trường thì thường áp dụng cho trái phiếu T-bills của chính phủ, nếu lợi suất tăng thì NĐT thắng và ngược lại.

Nói chung, mua trái phiếu với khoảng thu lãi cố định là an toàn nhất cho NĐT, nhưng vẫn câu nói cũng “rủi ro đi cùng với lợi nhuận”.

Kỳ hạn

Kỳ hạn là thứ rất quan trọng khi xem xét mua trái phiếu, có loại thì phát hành 1 năm, 3 năm, 5 năm, 10 năm, 30 năm…thường các kỳ hạn dài là các trái phiếu của Chính phủ.

Trái phiếu có kỳ hạn ngắn thì an toàn hơn trái phiếu có kỳ hạn dài, do đó thời gian đáo hạn càng dài thì lãi suất sẽ càng cao hơn làm cho đường cong trái phiếu dốc lên.

Đơn vị phát hành trái phiếu

Đơn vị phát hành trái phiếu càng uy tín thì càng có khả năng duy trì trả nợ tốt cho trái phiếu khi đến hạn. Các đơn vị phát hành được đánh giá theo cấp độ quốc gia (ví dụ như trái phiếu Chính phủ Mỹ thì uy tín cao hơn của Campuchia), theo địa phương, doanh nghiêp…

Khi mua trái phiếu DN cần chú ý tới lợi nhuận và dòng tiền doanh nghiệp để xem khả năng trả nợ của họ thế nào, doanh nghiệp càng hoạt động tốt thì trái phiếu sẽ có lợi suất thấp hơn.

Đơn vị đánh giá tín nhiệm trái phiếu

Nói chung là các đơn vị này được cấp phép hoạt động để đánh giá doanh nghiệp giúp cho NĐT an tâm hơn khi mua trái phiếu.

Ở nước ngoài thì có hai đơn vị Moody’s, Standard & Poor’s (“S&P”) là nổi tiếng để đánh giá trái phiếu chính phủ và doanh nghiệp. Còn ở VN thì giờ mới bắt đầu có quy định về việc này, và có một đơn vị anh em chứng khoán hay để ý là Fiin Rating.

3. Một vài loại trái phiếu tiêu biểu

Nhìn chung các trái phiếu có thu nhập cố định được phân loại dựa theo thời gian đến hạn. Ở đây khi nói trái phiếu của chính phủ thì có ba loại phổ biến:

- Tín phiếu kho bạc (Treasury bills): là trái phiếu có kỳ hạn dưới 1 năm

- Trái phiếu kho bạc (Notes): là trái phiếu có kỳ hạn từ 1 đến 10 năm

- Trái phiếu (Bond): trái phiếu chính phủ kỳ hạn trên 10 năm

Treasury bills (T-bills)

Về mặt lý thuyết thì T-bills có thể không được gọi là trái phiếu vì nó có kỳ hạn quá ngắn, dưới 1 năm. Nói chung các khoản mà chính phủ phát hành nhìn chung là an toàn nên có lãi suất thấp, các nước càng phát triển thì lãi suất sẽ thấp hơn các nước đang phát triển.

Trái phiếu địa phương

Nói chung là loại trái phiếu này chỉ sau trái phiếu chính phủ, chính quyền địa phương thì cũng rất khó mà vỡ nợ. Do đó lãi suất cũng thấp nhưng cao hơn một chút so với trái phiếu chính phủ.

Trái phiếu doanh nghiệp

Trái phiếu doanh nghiệp là khá linh hoạt và đang dạng. Nhìn chung được phân thành ba loại chính sau:

- Kỳ hạn ngắn

- Trung hạn

- Dài hạn

Trái phiếu doanh nghiệp thì có lợi suất cao hơn vì đặc tính rủi ro cao hơn trái phiếu chính phủ. Nói chung thì doanh nghiệp cũng thường xuyên gặp tình trạng phá sản, nên cần chọn DN chất lượng mà mua trái phiếu và nhớ tham khảo đánh giá tín dụng (tín nhiệm) của doanh nghiệp định kỳ.

Các DN có thể cũng phát hành trái phiếu chuyển đổi, loại mà có thể chuyển đổi thành cổ phiếu trong khoảng thời gian nhất định. Hoặc là họ cũng có thể phát hành trái phiếu có quyền mua lại được trước hạn.

Trái phiếu zero coupon

Là loại trái phiếu không có trả lãi định kỳ mà thay vào đó người mua được chiết khấu ngay vào giá mua trái phiếu tại thời điểm mua ban đầu. Ví dụ mệnh giá trái phiếu là 1 tỷ nhưng họ chỉ cần bỏ ra 600 triệu để mua trái phiếu này và 5 năm sau sẽ nhận lại 1 tỷ đồng.

Phái sinh trái phiếu

Trái phiếu cũng là một thành phần của thị trường tài chính phái sinh. Một sản phẩm như vậy đã trở nên phổ biến trong vài năm qua là trái phiếu được bảo đảm (PPN).

PPN thường cho phép các nhà đầu tư tham gia kiếm lợi nhuận trên thị trường đồng thời hoạt động giống như một trái phiếu bằng cách đảm bảo số tiền đã đầu tư.

Bạn cũng có thể đầu tư gián tiếp vào trái phiếu thông qua quỹ tương hỗ hoặc quỹ ETF chuyên về trái phiếu

4. Cách đọc bảng trái phiếu niêm yết

Cột đầu tiên: Đơn vị phát hành

Cột thứ hai: Lãi suất coupon

Cột thứ ba: Kỳ hạn thanh toàn (trong đó số năm được viết tắt 2 chữ cuối)

Cột thứ tư: Giá đang giao dịch của trái phiếu đó trên thị trường.

Cột thứ năm: Lợi suất trái phiếu tương ứng với giá hiện tại và lãi suất coupon, nhưng chú ý đây là lợi suất tới hạn nhé (YTM).

5. Các yếu tố tác động tới lợi tức trái phiếu

Sau khi các bạn đã nghiên cứu hai phần trước cơ bản về thị trường trái phiếu và lợi suất trái phiếu, thì phần này sẽ tiếp tục trình bày về các yếu tố tác động đến lợi suất trái phiếu (đặc biệt là trái phiếu chính phủ). Vì tính chất lầ rất nhiều yếu tố tác động đến lợi suất trái phiếu, nên trong bài này chỉ giới hạn những yếu tố tác động đến mặt cung cầu trái phiếu và có ý nghĩa trong đầu tư.

5.1 Tác động về phía cầu trái phiếu

Lợi suất trái phiếu có sự tương quan nghịch với giá thị trường của trái phiếu đó, nếu giá trái phiếu tăng tì lợi suất giảm và ngược lại. Như vậy những yếu tố nào tác động đến mặt cầu khiến giá trái phiếu tăng đều khiến cho lợi suất trái phiếu giảm.

– Gói kích thích mua trái phiếu của Chính phủ hoặc các NHTW

Trước đây, để hỗ trợ cho nền kinh tế phục hồi khi dịch COVID thì FED quyết định chi ra hàng tháng khoảng 120 tỷ USD để mua trái phiếu, bơm tiền ra nền kinh tế. Kết quả làm cho bảng cân đối kế toán của FED tăng rất nhanh trong năm 2020, nhưng điều quan trọng là tiền bơm ra mua trái phiếu sẽ khiến giá trái phiếu tăng và làm cho Lợi suất trái phiếu giảm và giúp nền kinh tế phục hồi.

Các NHTW khác cũng có những hành động tương tự ví như Nhật Bản thì bơm tiền mua các quỹ ETFs và gián tiếp tăng cầu trái phiếu theo cách tương tự.

– NHTW bơm tiền qua kênh ngân hàng

Có rất nhiều cách để làm điều này, trong đó FED bơm tiền qua các ngân hàng bằng cách cho phép các ngân hàng không cần trích lập SLR cho trái phiếu chính phủ và tiền gửi ở NHTW. Như vậy, các ngân hàng sẽ có một nguồn tiền để bơm ra mua trái phiếu, khiến giá trái phiếu tăng đẩy lợi suất giảm.

Việt Nam cũng có những động thái khá tương tự trên thị trường liên ngân hàng và thị trường mở.

– Mặc bằng lãi suất giảm

Mặt bằng lãi suất hiện hành chắc chắn có tác động tới giá trái phiếu theo lý thuyết, lãi suất giảm thì giá trái phiếu tăng và lợi suất trái phiếu cũng giảm tương ứng.

– Các kênh đầu tư khác thiếu chắc chắn

Trong một số trường hợp khi các kênh đầu tư khác thiếu chắc chắn sẽ khiến cho NĐT dịch chuyển một phần tiền qua kênh trái phiếu khiến giá trái phiếu tăng và đẩy lợi suất trái phiếu giảm.

– Dòng tiền ra vào một quốc gia

Những dòng vốn gián tiếp lớn chảy ra vào các quốc gia là một nguồn cầu lớn cho kênh trái phiếu. Khi dòng vốn vào mạnh cũng khiến giá trái phiếu tăng và lợi suất giảm.

5.2 Tác động về phía cung trái phiếu

Như phân tích ở trên, hầu như các yếu tố tác động đến cung trái phiếu là trường hợp ngược lại của việc tác động đến phía cầu. Ở đây chúng ta chỉ cần chú ý là khi phân tích thì tất cả các yếu tố trên không độc lập tác động mà có những quan hệ biện chứng hỗn tạp tác động lẫn nhau, chúng ta phải tùy từng thời điểm để xác định xem yếu tố nào lầ trọng yếu.

– Các gói kích thích của Chính phủ hoặc NHTW rút thì cũng sẽ khiến cho cầu trái phiếu bị giảm, đẩy lợi suất tăng lên.

– Tiền mà NHTW bơm chéo qua các NHTM bị giảm hoặc nâng các tiêu chuẩn dự phòng sẽ khiến các NHTM bán ra trái phiếu và đẩy lợi suất tăng cao.

– Đến một giai đoạn nào đó, các kênh đầu tư khác lại trở nên hấp dẫn tương đối so với trái phiếu thì dòng tiền sẽ bán trái phiếu chuyển qua các kênh đó, cũng đẩy lợi suất tăng trở lại.

– Dòng tiền rút khỏi các quốc gia chắc chắn sẽ khiến họ bán đi danh mục trái phiếu và cũng đợi lợi suất tăng cao.

Nói chung sẽ còn nhiều các nguyên nhân nữa, nhưng trên đây là các yếu tố phổ biến mà các bạn thường gặp, hi vọng nó sẽ cho các bạn sự tinh thông khi đánh giá thị trường trái phiếu nói riêng và thị trường tài chính nói chung.

Nguồn: Lão Trịnh