WACC là chi phí sử dụng vốn được doanh nghiệp tính toán dựa trên tỷ trọng các loại vốn mà doanh nghiệp sử dụng. Vốn của doanh nghiệp bao gồm: cổ phần thường, cổ phần ưu đãi, trái phiếu và các khoản nợ dài hạn khác.

WACC được tính toán như sau:

WACC = (E/V)*Re + (D/V)*Rd *(1-Tc)

Trong đó:

Re = chi phí sử dụng vốn cổ phần

Rd = chi phí sử dụng nợ vay

E = giá trị vốn chủ sở hữu

D = giá trị nợ vay của doanh nghiệp

V = (E+D) = Tổng vốn dài hạn của doanh nghiệp

Tc = thuế suất thuế thu nhập doanh nghiệp.

Ví dụ thực tế cổ phiếu PLC năm 2017 sẽ được xác định như sau:

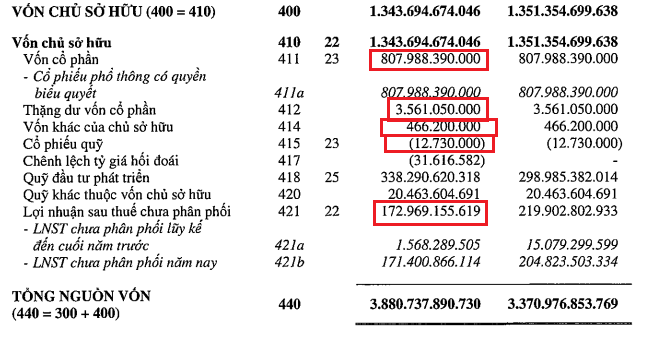

Theo Tiêu chuẩn kế toán Việt Nam, vốn chủ sở hữu của doanh nghiệp bao gồm vốn cổ phần, thặng dư vốn, lợi nhuận chưa phân phối và các quỹ. Ngoại trừ quỹ dự trữ bổ sung vốn điều lệ, các quỹ này (ví dụ như quỹ phúc lợi và khen thưởng, quỹ đầu tư và phát triển, quỹ dự trữ chênh lệch tỷ giá) thực chất không thuộc về chủ sở hữu. Do vậy, khi tính vốn chủ sở hữu, ta phải loại bỏ các quỹ này ra.

Do việc phân tích cơ cấu vốn của PLC được dựa vào báo cáo tài chính hợp nhất (từ công ty mẹ và các công ty con) nên trong vốn chủ sở hữu, ta còn có lợi ích cổ đông thiểu số.

Vốn chủ sở hữu PLC cuối năm 2017 = E = Vốn cổ phần + Thặng dư vốn – Cổ phiếu quỹ + Lợi nhuận chưa phân phối + vốn khác thuộc chủ sở hữu = 984,98 tỷ đồng

Nguồn: Báo cáo tài chính hợp nhất PLC năm 2017

Đối với nợ vay của doanh nghiệp, ta chỉ tính vay ngắn hạn và vay dài hạn. Các hạng mục như khoản phải trả và chi phí phải trả mặc dù nằm trong nợ phải trả của bảng cân đối kế toán nhưng ta không tính vào nợ vay.

Nợ vay của PLC cuối năm 2017 = nợ vay ngắn hạn + nợ vay dài hạn = 1,654.06 tỷ đồng

Nợ vay của PLC cuối năm 2016 = nợ vay ngắn hạn + nợ vay dài hạn = 1,297.32 tỷ đồng

Chi phí vốn chủ sở hữu:

Chi phí vốn chủ sở hữu của FPT ước lượng theo phương pháp trực tiếp trên cơ sở của mô hình CAPM:

- Lợi suất phi rủi ro = Lãi suất trái phiếu chính phủ 10 năm của Việt Nam (hoặc 5 năm) = 5.1%/năm

- Phần bù rủi ro = Theo tính toán của GS Aswath Damodaran = 10.3% (phần này sẽ trình bày chi tiết trong bài tiếp theo)

- Hệ số beta của PLC= 1.04 (theo nguồn Vietstock – phần này cũng sẽ được trình bày lại một bài khác)

=> Chi phí sử dụng vốn cổ phần (Re) = 5.1% + 1.04 * 10.3% = 15.8%

Chi phí sử dụng nợ vay:

Căn cứ theo báo cáo kết quả hoạt động kinh doanh năm 2017, chi phí trả lãi vay của PLC trong năm 2017 là 54.2 tỷ đồng.

- Chi phí nợ vay bình quân trong kỳ = Lãi vay / ((Nợ đầu kỳ 2017+ nợ cuối kỳ 2017)/2) = 54.2/1,475.69 = 3.67%/năm

- Mức chi phí nợ vay tính toán được thấp một cách phi thực tế. Lý do có thể là việc tính nợ bình quân là không chính xác vì nợ vay có thể thay đổi trong kỳ.

Để có thước đo tốt hơn, ta sử dụng chi phí nợ vay trên thị trường tại thời điểm định giá. Lãi suất cho vay của các ngân hàng thương mại vào tháng 6 năm 2018 đối với doanh nghiệp có uy tín (như PLC) là mức trần tối đa 8%/năm (ngắn hạn).

=> V= E+D = 984,98 + 1,654.06 = 2,639.04 tỷ đồng

Thuế suất thuế thu nhập doanh nghiệp:

Lợi nhuận trước thuế của PLC năm 2017: 215.07 tỷ

Thuế thu nhập doanh nghiệp của PLC năm 2017: 43.67 tỷ

Thuế suất hiệu dụng của PLC năm 2017: 43.67/215.07 = 20.3%

Như vậy, mức thuế suất hiệu dụng thuế thu nhập doanh nghiệp của PLC năm 2017 lệch một chút so với mức luật định 20%. Tuy nhiên, xét về dài hạn nhà đầu tư kỳ vọng PLC sẽ chịu thuế suất 20%. Do đó, sẽ hợp lý hơn nếu ta coi Tc = 20%.

Chi phí vốn bình quân gia quyền (WACC):

WACC = (E/V)*Re + (D/V)*Rd *(1-Tc) = (984,98/2,639.04)*15.8% + (1,654.06/2,639.04)*8% = 10.91%

Ước lượng bằng phương pháp gián tiếp

Do những khó khăn trong việc ước lượng beta của các công ty cổ phần hoạt động ở Việt Nam một cách trực tiếp từ số liệu cổ phiếu giao dịch trên thị trường chứng khoán (Vietstock, Cafef hay Cophieu68 mỗi nơi một cách tính với kỳ kahcs nhau) cũng như việc tính suất sinh lợi kỳ vọng của danh mục đầu tư thị trường, phương thức tính chi phí vốn cổ phần có độ tin cậy cao hơn là dựa vào những thước đo chuẩn trên một thị trường chứng khoán phát triển ví dụ như Hoa Kỳ.

Nguyên tắc căn bản là chi phí vốn cổ phần của một công ty hoạt động ở Việt Nam bằng chi phí vốn cổ phần của một công ty tương tự hoạt động ở Hoa Kỳ cộng với mức bù rủi ro quốc gia. Nếu chi phí vốn cổ phần của công ty Việt Nam tính bằng VND, còn chi phí vốn cổ phần của công ty Hoa Kỳ tính bằng USD, thì một khoản bù rủi ro ngoại hối (tương đương với chênh lệch lãi suất giữa hai đồng tiền) phải được cộng thêm.

Re(plc)VN = Re(cùng ngành) Mỹ + phần bù rủi ro quốc gia + phần bù rủi ro tỷ giá

Trong đó

- Re(plc)VN: tỷ suất sinh lợi kỳ vọng vốn cổ phần của PLC tại Việt Nam

- Re(cùng ngành) Mỹ là tỷ suất sinh lợi kỳ vọng vốn cổ phần của doanh nghiệp cùng ngành hoạt động ở Mỹ

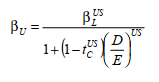

Cách tính đơn giản trong Nghiên cứu tính huống Chi phí vốn cổ phần của Công ty PLC sử dụng ngay hệ số beta của ba ngành ở Hoa Kỳ mà PLC có hoạt động kinh doanh (nhựa đường, dầu mỡ nhờn và hóa chất). Tuy nhiên, các hệ số beta này ứng với những tỷ lệ nợ/vốn cổ phần và thuế suất thuế thu nhập doanh nghiệp ở Hoa Kỳ. PLC có tỷ lệ nợ/vốn cổ phần và thuế thu nhập doanh nghiệp hoàn toàn khác. Vì vậy, để tính toán một cách chính xác hơn ta phải điều chỉnh hệ số beta.

Gọi βl(US) là hệ số beta của một ngành kinh doanh ở Hoa Kỳ. Đây là hệ số beta có vay nợ. Để áp dụng cho Việt Nam, trước hết ta phải chuyển hệ số beta này sang hệ số beta không vay nợ, βu(US) theo công thức:

(*) Đây là nghiên cứu của GS Aswath Damodaran được trình bày trên trang http://pages.stern.nyu.edu/~adamodar/

Nguồn: Lão Trịnh; Fulbright và Aswath Damodaran