Chứng quyền là một sản phẩm phái sinh đã được áp dụng trong thực tế trên TTCK Việt Nam. Mặc dù hiện nay quy mô phát hành và giao dịch còn thấp và loại hình chứng quyền chưa đa dạng, nhưng nhờ tính chất đòn bẩy cao nên cũng có thể giúp cho NĐT kiếm được nhiều lợi nhuận nếu có tính toán phù hợp.

1. Định nghĩa về chứng quyền

Chứng quyền có bảo đảm (Covered Warrant – CW) là loại chứng khoán có tài sản bảo đảm do công ty chứng khoán phát hành, cho phép người sở hữu được quyền mua (chứng quyền mua) hoặc được quyền bán (chứng quyền bán) chứng khoán cơ sở với tổ chức phát hành chứng quyền có bảo đảm đó theo mức giá đã được xác định trước, tại một thời điểm hoặc trước một thời điểm đã được ấn định hoặc nhận khoản tiền chênh lệch giữa giá thực hiện và giá chứng khoán cơ sở tại thời điểm thực hiện.

2. Quy định về pháp luật

- Luật Chứng khoán 2019

- Thông tư số 107/2016/TT-BTC ngày 29/6/2016 về hướng dẫn chào bán và giao dịch chứng quyền có đảm bảo.

- Quyết định 72/QĐ-UBCK ngày 18/1/2018 về Quy chế hướng dẫn chào bán và phòng ngừa rủi ro chứng quyền có bảo đảm.

3. Phân loại chứng quyền

Phân loại chứng quyền theo hình thức thực hiện quyền:

- Chứng quyền kiểu Mỹ: cho phép thực hiện quyền mua/bán bất kỳ lúc nào từ khi phát hành cho đến trước khi chứng quyền hết hạn.

- Chứng quyền kiểu Châu Âu: chỉ cho phép nhà đầu tư thực hiện quyền vào ngày đáo hạn của chứng quyền. Hiện tại, Việt Nam đang áp dụng chứng quyền kiểu Châu Âu, chỉ cho phép thực hiện quyền vào ngày đáo hạn.

Phân loại chứng quyền theo xu hướng:

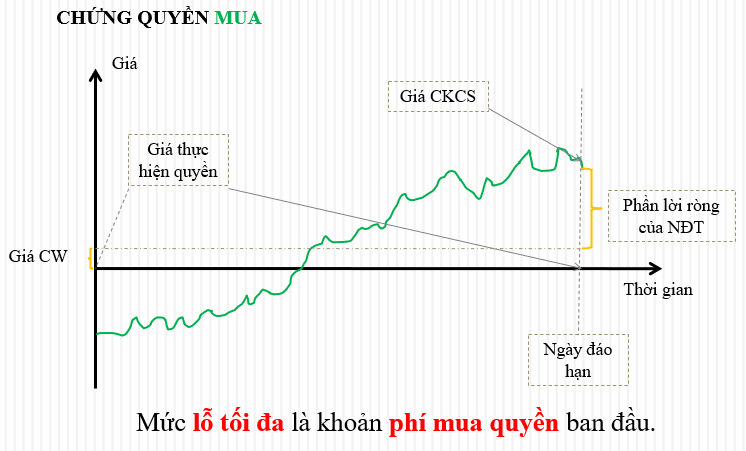

- Chứng quyền Mua (Call): Người sở hữu chứng quyền mua có quyền, nhưng không phải nghĩa vụ, mua một tài sản cơ sở (chứng khoán) với mức giá xác định (giá thực hiện) trong một khoảng thời gian xác định. Hiện nay, Việt Nam chỉ áp dụng loại chứng quyền Mua, nghĩa là chỉ kiếm lời khi dự báo cổ phiếu và thị trường đi lên.

- Chứng quyền Bán (Put): Người sở hữu chứng quyền bán có quyền, nhưng không phải nghĩa vụ, bán tài sản cơ sở với mức giá đã xác định trong một khoảng thời gian xác định.

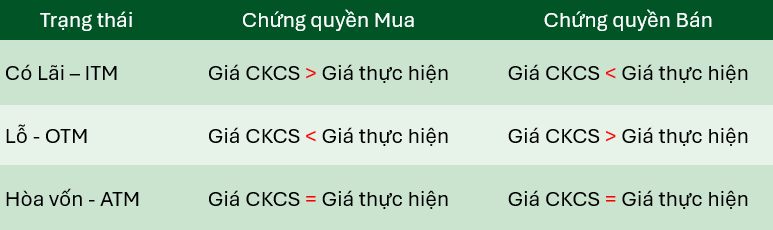

4. Các trạng thái của Chứng quyền

Khi chứng quyền đang lưu hành, chứng quyền luôn tồn tại một trong ba trạng thái sau:

Với chứng quyền Mua, tại thời điểm đáo hạn nếu CW:

- Trạng thái có lãi (Giá CKCS > Giá thực hiện + giá CW phát hành): NĐT được nhận phần lãi chênh lệch vào tài khoản chứng khoán của mình.

- Trạng thái hòa vốn và trạng thái lỗ (Giá CKCS =< Giá thực hiện + Giá CW phát hành): NĐT không được nhận thanh toán chênh lệch và không cần làm bất kỳ một thủ tục nào.

Để được làm chứng khoán cơ sở thì phải đáp ứng các điều kiện sau (Điều 3 Quyết định 72/QĐ-UBCK và Điều 3 Thông tư số 107/2016/TT-BTC):

- Thuộc chỉ số VN30 hoặc HNX30 hoặc chỉ số tương đương;

- Giá trị vốn hóa hàng ngày bình quân trong 06 tháng gần nhất tính đến ngày chốt dữ liệu xem xét >=000 tỷ đồng

- Tổng khối lượng giao dịch trong 06 tháng gần nhất tính đến ngày chốt dữ liệu xem xét tối thiểu đạt 25% số lượng cổ phiếu tự do chuyển nhượng bình quân trong 06 tháng gần nhất hoặc giá trị giao dịch hàng ngày bình quân trong 06 tháng gần nhất tính đến ngày chốt dữ liệu xem xét từ 50 tỷ đồng/ngày trở lên;

- Tỷ lệ cổ phiếu tự do chuyển nhượng tại ngày chốt dữ liệu xem xét từ 20% trở lên;

- Có thời gian niêm yết từ 06 tháng trở lên tính đến thời điểm xem xét.

- Kết quả hoạt động kinh doanh của tổ chức phát hành chứng khoán cơ sở có lãi và không có lỗ lũy kế

- Không đang trong tình trạng bị cảnh báo, kiểm soát, kiểm soát đặc biệt, tạm ngừng giao dịch, không trong diện hủy niêm yết

- Ngày chốt dữ liệu xem xét là ngày giao dịch cuối cùng của các tháng 3, 6, 9 và 12 trong năm.

6. Hạn mức chào bán chứng quyền của CTCK

- Số lượng cổ phiếu quy đổi từ các chứng quyền đã phát hành của tất cả tổ chức phát hành không vượt quá 10% so với tổng số cổ phiếu tự do chuyển nhượng của chứng khoán cơ sở.

- Số lượng cổ phiếu quy đổi từ chứng quyền trong một đợt chào bán của một tổ chức phát hành không vượt quá 1,5% so với tổng số cổ phiếu tự do chuyển nhượng của cổ phiếu cơ sở.

- Tổng giá trị chứng quyền đã phát hành và đăng ký phát hành của một tổ chức phát hành so với giá trị vốn khả dụng của tổ chức đó không được vượt quá các mức sau:

+ 0% đối với tổ chức phát hành có tỷ lệ vốn khả dụng từ 180% đến 250%;

+ 5% đối với tổ chức phát hành có tỷ lệ vốn khả dụng trên 250% đến 300%;

+ 10% đối với tổ chức phát hành có tỷ lệ vốn khả dụng trên 300% đến 450%;

+ 15% đối với tổ chức phát hành có tỷ lệ vốn khả dụng trên 450% đến 600%;

+ 20% đối với tổ chức phát hành có tỷ lệ vốn khả dụng trên 600%

7. Định giá chứng quyền

Giá chứng quyền được xác định dựa trên giá trị nội tại cộng với giá trị thời gian. Các yếu tố tác động tới giá chứng quyền gồm:

- Giá thị trường của chứng khoán cơ sở và giá thực hiện quyền: là hai yếu tố quan trọng để xác định giá trị nội tại của chứng quyền. Mức độ chênh lệch của hai yếu tố này sẽ tác động trực tiếp đến giá CW.

- Thời gian đáo hạn: thể hiện giá trị thời gian của CW, thời gian đáo hạn của CW càng dài thì giá trị của CW càng cao.

- Biến động giá chứng khoán cơ sở: là mức độ dao động giá của chứng khoán cơ sở. Nếu chứng khoán cơ sở có biên độ dao động giá càng cao thì khả năng tạo ra lợi nhuận của nhà đầu tư càng lớn (có nghĩa là nhiều khả năng xảy ra chênh lệch giữa giá chứng khoán cơ sở và giá thực hiện quyền), do đó giá của CW cũng cao.

- Lãi suất: Việc lãi suất tăng/giảm cũng tác động đến việc xác định giá của CW. Ví dụ: khi nhà đầu tư mua một chứng quyền mua, nhà đầu tư đã trì hoãn việc thanh toán giá thực hiện cho đến ngày đáo hạn. Việc trì hoãn này đã tiết kiệm cho nhà đầu tư một khoản tiền so với việc trực tiếp mua chứng khoán cơ sở và khoản tiết kiệm này được hưởng thu nhập từ lãi suất. Khi lãi suất tăng, khoản thu nhập của nhà đầu tư sẽ lớn hơn. Do đó, nhà đầu tư phải trả nhiều tiền hơn cho CW mua và ít hơn đối với CW bán.

Người ta sử dụng công cụ phổ biến để định giá chứng quyền theo kiểu Châu Âu là mô hình Black-Scholes, trong đó gồm các yếu tố:

+ Giá hiện tại của chứng khoán cơ sở.

+ Giá thực hiện.

+ Thời gian đến khi đáo hạn.

+ Mức biến động dự kiến.

+ Lãi suất không rủi ro.

Ngoài ra, trong quá trình giao dịch, giá chứng quyền còn chịu tác động bởi cung cầu thị trường.

8. Quản trị rủi ro chứng quyền (Điều 7 Quyết định 72/QĐ-UBCK)

Vị thế phòng ngừa rủi ro lý thuyết là số lượng chứng khoán cơ sở dự kiến cần phải nắm giữ để phòng ngừa rủi ro cho chứng quyền xác định theo phương án phòng ngừa rủi ro của tổ chức phát hành.

Trường hợp tổ chức phát hành sử dụng phương án phòng ngừa rủi ro dựa trên hệ số delta với chứng khoán phòng ngừa rủi ro là chứng khoán cơ sở của chứng quyền, vị thế phòng ngừa rủi ro lý thuyết được xác định như sau:

P = Delta x OI / k

- Trong đó:

+ P: Số lượng chứng khoán cơ sở dự kiến nắm giữ để phòng ngừa rủi ro cho chứng quyền.

+ Delta: Hệ số phòng ngừa rủi ro delta, là giá trị thay đổi của giá chứng quyền ứng với một thay đổi trong giá chứng khoán cơ sở, được tính dựa trên công thức Black Scholes theo Phụ lục số 01 của Quyết định 72/QĐ-UBCK.

+ OI: Số lượng chứng quyền đang lưu hành của đợt phát hành.

+ k: Tỷ lệ chuyển đổi của chứng quyền.

Vị thế phòng ngừa rủi ro thực tế được xác định bằng số lượng chứng khoán cơ sở thực có dùng cho mục đích phòng ngừa rủi ro và số tiền đã nộp tương ứng với phần chênh lệch giữa vị thế phòng ngừa rủi ro lý thuyết và vị thế phòng ngừa rủi ro thực tế trên tài khoản tự doanh của tổ chức phát hành

Độ chênh lệch giữa vị thế phòng ngừa rủi ro lý thuyết và vị thế phòng ngừa rủi ro thực tế trong ngày T của chứng quyền được xác định như sau:

∆ pT % = (PT – pT)/PT x 100 %

- Trong đó:

+ ∆ pT %: Độ chênh lệch giữa vị thế phòng ngừa rủi ro lý thuyết và vị thế phòng ngừa rủi ro thực tế trong ngày T.

+ PT: Vị thế phòng ngừa rủi ro lý thuyết trong ngày T của chứng quyền.

+ pT: Vị thế phòng ngừa rủi ro thực tế trong ngày T của chứng quyền.

Tổ chức phát hành thực hiện phòng ngừa rủi ro để đảm bảo độ chênh lệch giữa vị thế phòng ngừa rủi ro lý thuyết và vị thế phòng ngừa rủi ro thực tế tại cuối ngày giao dịch không vượt quá 20%. Sở Giao dịch Chứng khoán quản lý vị thế phòng ngừa rủi ro theo từng chứng quyền. Trường hợp độ chênh lệch giữa vị thế phòng ngừa rủi ro lý thuyết và vị thế phòng ngừa rủi ro thực tế trên 20%, Sở Giao dịch Chứng khoán áp dụng các biện pháp xử lý theo quy định

Nguồn: Lão Trịnh