Đây là bài viết ngắn mình muốn nhấn mạnh tới các yếu tố tác động qua lại giữa cung tiền (Money Supply 2 – M2) và các yếu tố khác, từ đó giúp người đọc dễ dàng phân tích những tác động chéo giữa cũng tiền, lạm phát và lãi suất.

Chi tiết: Cung tiền là gì? Mối quan hệ giữa cung tiền, lãi suất và lạm phát

Cung tiền theo định nghĩa cơ bản

M2 = Cash (C) + Demand Deposits (DD) + Certificate of Deposits (CDs) + Saving Deposits (SD)+ Other Deposits (OD)

Trong đó:

- Cash (C) là tiền vật lý, được tính bằng hiệu số giữa tổng số tiền do Ngân hàng Nhà nước (NHNN) phát hành và tiền mặt tồn quỹ tại NHNN, Kho bạc Nhà nước và tại các TCTD. Với xu hướng thanh toán qua phương thức điện tử, thì yếu tố C sẽ ngày càng chiếm tỷ trọng nhỏ và do đó M2 sẽ phục thuộc hơn vào DD, CDs, SD (trong khi OD cũng chiếm tỷ trọng không đáng kể).

- Do đó, dựa trên công thức này ta sẽ có góc nhìn hai chiều về M2. Thứ nhất, M2 tăng do các yếu tố nào tác động và mức độ như thế nào; thứ hai, dựa trên M2 tăng cộng dự báo các yếu tố thành phần mà ta có thể suy đoán cho các thành phần còn lại.

Cung tiền phân tích dựa trên bảng cân đối tài sản

M2 = NetForeignAssets (NFA) + NetDomesticAssets (NDA)

= NetForeignAssets (NFA) + (NetDomesticCredits (NDC) + Other Items Net (OIN))

= NFA+ (NetCredittoGoverments (NCG) + CredittoPrivateSector (CPS)) + OIN

M2 = NFA+ (NCG + CPS) + OIN

Trong đó:

- NFA (Net Foreign Assets): Tài sản nước ngoài ròng

- NDA (Net Domestic Assets): Tài sản nội địa ròng

- NCG (Net Credit to Government): Tín dụng ròng cho chính phủ

- CPS (Credit to Private Sector): Tín dụng cho khu vực tư nhân

- OIN (Other Items Net): Các khoản mục khác ròng

Phân tích

NFA được thể hiện thông qua thặng dư cán cân thanh toán tổng thể, hay nói cách khác là khi thặng dư tổng thể dương, gia tăng nguồn dự trữ ngoại tệ thì NFA tăng, từ đó giúp M2 tăng và ngược lại. Đây được gọi là cung tiền ngoại suy.

NDA tăng, chủ yếu phụ thuộc vào việc các ngân hàng mở rộng tín dụng cho khu vực tư nhân hay cho Chính phủ, cũng giúp thúc đẩy tốc độ tăng trưởng của M2 và ngược lại. Đây gọi là cung tiền nội suy. Như vậy, khi tăng trưởng tín dụng chậm, thì cung tiền M2 cũng sẽ chậm lại. Hoặc, khi NHNN kiểm soát cung tiền, thì cũng sẽ khiến tăng trưởng tín dụng chậm lại.

Phân tích cung tiền theo Phương trình trao đổi của Fisher

Cung tiền có mối quan hệ chặt chẽ với mức giá và sản lượng trong nền kinh tế. Công thức biểu diễn mối quan hệ này là:

Trong đó:

- M: Cung tiền (Money Supply)

- V: Tốc độ lưu thông tiền tệ (Velocity of Money), tức là số lần một đơn vị tiền được sử dụng để mua hàng hóa và dịch vụ trong một khoảng thời gian nhất định.

- P: Mức giá chung (Price Level)

- Y: Sản lượng thực tế (Real Output), thường được đo bằng GDP thực tế.

Như vậy, cung tiền tăng khi lạm phát tăng hoặc sản lượng tăng trong khi tốc độ lưu thông tiền tệ không đổi; Hoặc khi lạm phát và sản lượng không đổi mà tốc độ lưu thông tiền tệ giảm; Hoặc khi một trong hai yếu tố lạm phát và sản lượng tăng, cộng với tốc độ lưu thông tiền tệ giảm; Hoặc cuối cùng các yếu tố có thể tăng giảm với mức độ khác nhau nhưng tổng thể là tăng. Và ngược lại.

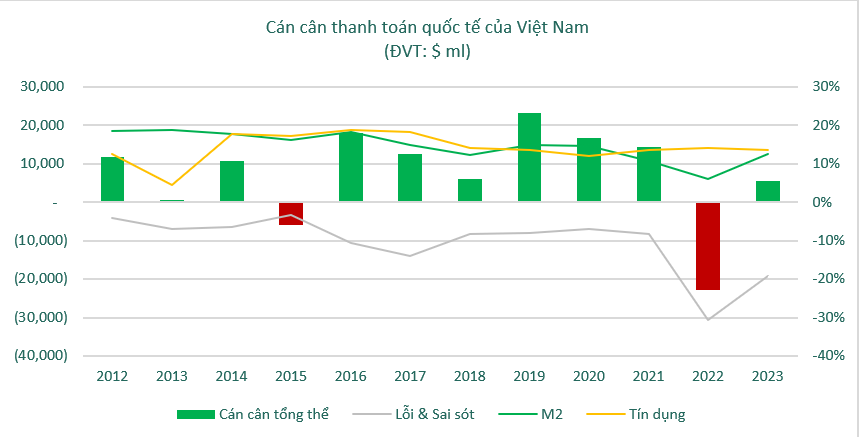

Bức tranh tăng trưởng M2 từ 2012 đến 2023 dưới góc độ Tín dụng và Thặng dư cán cân tổng thể?

Nhìn trên hình trên có thể thấy, M2 đang có xu hướng giảm và ổn định hơn trong các năm gần đây, điều này về mặt ý chí là NHNN muốn kiểm soát cung tiền vừa đủ với tốc độ tăng trưởng kinh tế, tránh để tăng trưởng kinh tế quá phụ thuộc nhiều vào tăng trưởng cung tiền.

Tuy nhiên, phân tích thành phần ta có thể thấy như sau: Giai đoạn 6 năm từ 2012-2017, tăng trưởng M2 trung bình khoảng 17.4%, trong khi 6 năm tiếp theo từ 2018-2023 là khoảng 11.8%. Tương ứng với khoảng thời gian trên thì tăng trưởng tín dụng và thặng dư cán cân tổng thể đạt lần lượt là 14.8% & 47.7 tỷ USD và 13.5% & 41.7 tỷ USD; Như vậy có thể thấy, mặc dù thặng dư thương mại thay đổi không đáng kể (kỳ sau bị tác động mạnh của năm 2022), việc M2 giảm một phần là từ việc kiểm soát tăng trưởng tín dụng của NHNN.

Nguồn: Lão Trịnh