Ngành ngân hàng chiếm tỷ trọng lớn trong trọng số các công ty niêm yết trên sàn chứng khoán, nên những yếu tố tác động đến ngành này cũng luôn được nhà đầu tư chú ý. Thời gian qua, sau quá trình tái cấu trúc hệ thống thì hoạt động của các ngân hàng đã trở nên hiệu quả hơn, cũng như tỷ lệ nợ xấu được đẩy lùi. Tuy nhiên, không ít NĐT vẫn lo ngại rằng các con số lợi nhuận trên vẫn chỉ là lời ảo, vì ghi nhận “lãi dự thu” nhưng có thể chưa thu được tiền…từ đó thúc đẩy tác giả đi tìm câu trả lời.

Lãi dự thu là gì?

Lãi dự thu là khoản lãi ngân hàng dự kiến thu được trong tương lai từ các tài sản sinh lãi (bao gồm cho vay khách hàng), ngân hàng chưa thu được tiền thật từ khoản này, tuy nhiên khoản này vẫn được ghi nhận vào báo cáo thu nhập của ngân hàng và từ đó tạo ra lợi nhuận.

Lãi dự thu được tính khi nào?

Dựa trên nguyên tắc thận trong thì ngân hàng chỉ tính lãi dự thu cho nợ nhóm 1. Bởi các khoản nợ khi bắt đầu chuyển sang nhóm 2 trở đi sẽ xuất hiện rủi ro về khả năng thu hồi. Do đó, ngân hàng phải ngưng dự thu lãi nếu nợ đó quá hạn 10 ngày hay bắt đầu chuyển sang nợ nhóm 2.

Về lý thuyết, chi phí diễn ra ở kỳ kế toán nào thì phải hạch toán vào kỳ kế toán đó nên bản chất việc có các khoản lãi dự thu và dự chi đều không sai. Tuy nhiên, vấn đề ở đây là một số ngân hàng đang quá lạc quan ghi nhận các khoản lãi dự thu với con số không hề nhỏ. Điều này dẫn đến nhiều tác động xấu khi không thể thu về các khoản lãi dự thu.

Chưa kể, trước đây vẫn có hiện tượng ngân hàng ghi nhận lãi dự thu và cố tình che lấp đi các khoản nợ xấu bằng hình thức đảo nợ. Ví dụ: Ngân hàng cho KH vay 100 tỷ năm 2016 với LS 10%, thì cuối năm tổng nợ và gốc KH phải trả là 110 tỷ. Tuy nhiên, KH không trả được nợ, và ngân hàng dùng cách cho KH vay 110 tỷ để trả nợ gốc và lãi, sau đó hạch toán lãi 10 tỷ cho khoản nợ cũ và tăng dư nợ tín dụng cho khoản nợ mới. Điều này tiểm ẩn rủi ro đến một ngày nào đó KH không thể trả nợ được nữa và con số LN hạch toán quá lớn => nợ xấu phình to.

Tính lãi dự thu như thế nào?

Cách tính lãi dự thu hết sức đơn giản vì nó đã thể hiện ngay trên mảng cân đối kế toán tại mục “tài sản có khác”, trong phần tài sản của ngân hàng.

Ví dụ lãi dự thu của CTG trên BCTC 2018 như sau:

Có thể thấy là lãi dự thu của CTG giảm mạnh trong năm 2018, đặc biệt là ngân hàng mạnh tay xử lý vào quý 4/2018 dẫn đến LN năm 2018 giảm mạnh.

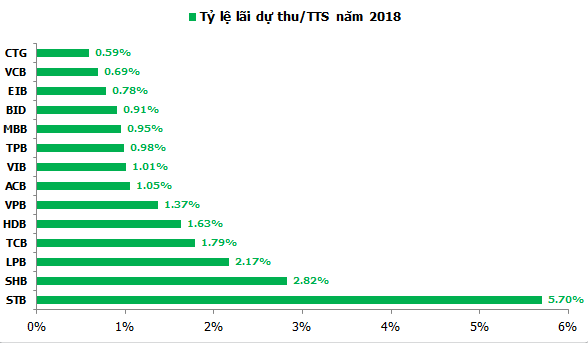

Trong thực tế, do quy mô các ngân hàng khác nhau, nên ngoài việc so sánh theo các con số tuyệt đối thì chúng ta thường tính tỷ lệ lãi dự thu/TTS hoặc lãi dự thu/tổng LN… để tiện so sánh.

Nguy cơ lợi nhuận ảo từ lãi dự thu?

Lãi dự thu được hiểu là dòng tiền không có thật nhưng vẫn được ghi nhận vào thu nhập của ngân hàng. Khi đó, lợi nhuận từ các khoản này ngân hàng chưa được thu về nhưng vẫn phải thực hiện nộp thuế cho phần thu nhập đó và được sử dụng để chia cổ tức.

Điều này dẫn đến việc khi rủi ro xảy ra, các khoản lãi dự thu không thể thu hồi, toàn bộ những kế hoạch đã thực hiện trước có thể phải thay đổi. Đây là một việc được đánh giá là nhạy cảm và khá khó khăn trong quá trình xử lý. Không những thế, nó còn ảnh hưởng đến hoạt động cho nhiều năm về sau.

Trên thực tế, những ngân hàng đang trong quá trình tái cơ cấu cho thấy nếu lãi dự thu quá cao, ngân hàng hoạt động không ổn định dẫn đến nguy cơ rơi vào vòng xoáy tái cơ cấu.

Nguồn: Lão Trịnh