Như phân trước đã trình bày các cách để kiếm tiền trong thời gian khủng hoảng, phần này mình sẽ chi tiết hơn phương pháp từ trước đến sau khi khủng hoảng xảy ra. Càng chi tiết càng giúp nhà đầu tư vững tin hơn trong quá trình đầu tư để kiếm tiền, hi vọng một trong các bạn sau khi đọc được bài này sẽ trở thành người thành công sau 10 năm nữa.

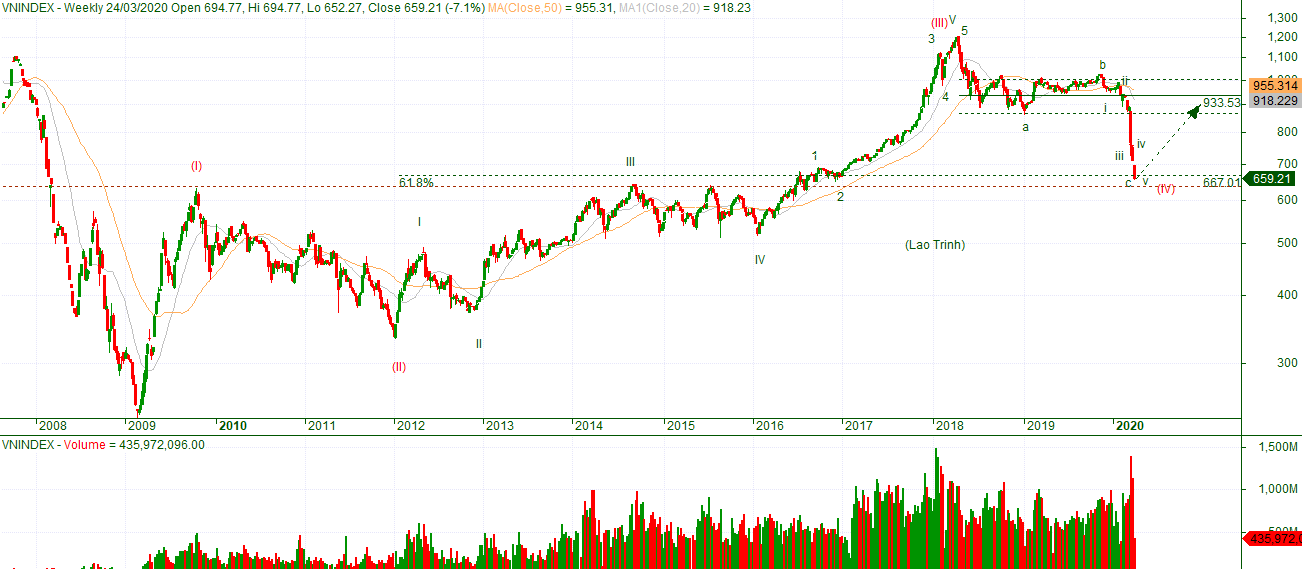

Tại thời điểm năm 2018, với nhiều tín hiệu đang tin cậy, nhiều chuyên gia phân tích tài chính đã dự báo một cuộc khủng hoảng đã cận kề, lúc đó tôi cũng đã có bài viết cảnh báo về những nguy cơ cho cuộc khủng hoảng 2020 (tại đây). Mặc dù vậy, trong giai đoạn thị trường giảm điểm từ tháng 4/2018 đến đầu tháng 4/2020, tài sản của tôi đã bay mất 30% chỉ trong vòng 3 tháng trong khi VNINDEX đã mất gần 50% số điểm (phần lớn đến từ số tiền tôi nhận ủy thác trong giai đoạn này), mặc dù không giảm nhiều như chỉ số chung nhưng đó vẫn là nổi đau lớn nhất kể từ khi bắt đầu đầu tư từ năm 2010. Do đó, việc bạn dự báo đúng là chưa đủ, bạn phải thêm yếu tố kỷ luật nếu bạn muốn tồn tại trên thị trường cổ phiếu.

Do đó, nếu mục tiêu của các bạn là hạn chế mất tiền trong giai đoạn khủng hoảng và phải kiếm thật nhiều tiền khi thị trường hồi phục thì dưới đây là những lời khuyên tôi giành cho bạn.

Làm thế nào để kiếm thật nhiều tiền trong suốt giai đoạn khủng hoảng?

1. Sống “chậm” trong giai đoạn đoạn trước khủng hoảng

Bước đầu tiên là bạn phải giảm tỷ trọng danh mục tài sản có rủi ro cao trước giai đoạn có khủng hoảng, như là tỷ trọng danh mục cổ phiếu rủi ro cao và bất động sản đất nền. Tôi đã làm được điều này bằng cách giảm phần lớn tỷ trọng tài sản của mình ở chứng khoán và chuyển vào loại tài sản có dòng tiền đều.

Thật là đau khổ khi bạn phải bỏ lỡ đi cơ hội kiếm tiền năm 2019, nhưng đó là cách bạn có thể giảm thiểu thua lỗ khi thị trường chuyển qua giảm giá mạnh. Cách tốt nhất là bạn phải phân bổ lại tài sản để hạn chế rủi ro thấp nhất vì không ai biết được chính xác khi nào thị trường đảo chiều.

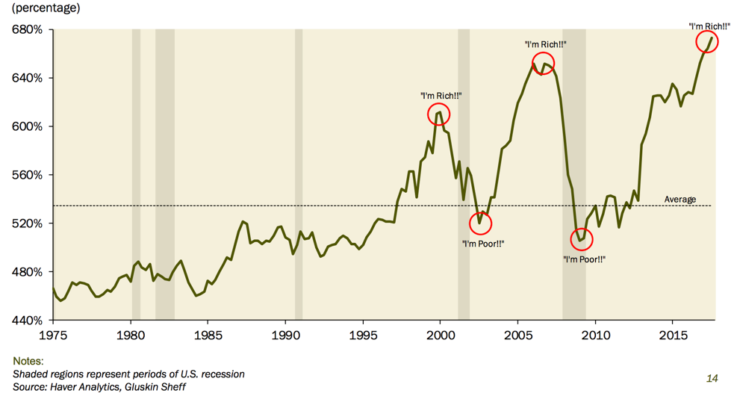

Để hiểu hơn về tính chất chu kỳ của chứng khoán, chúng ta cùng tham khảo thêm biến động của chỉ số S&P 500 trong quá khứ (VNINDEX thì thời gian ngắn quá nhưng cơ bản cũng tương tự).

Thị trường tăng trung bình kéo dài khoảng 97-105 tháng (khoảng 8-9 năm), với mức tăng trung bình khoảng 440%. Trong khi đó, thời gian cho giai đoạn giảm giá kể từ năm 1930 đến nay là khoảng 18 tháng (1.5-2 năm), với mức giảm trung bình khoảng 40-50%. Do đó, nếu bạn cho răng VNINDEX và S&P 500 tạo đáy 2009-2010 thì đỉnh sẽ ở đâu đó năm 2018-2019, khi mà kinh tế bùng nổ và các chính sách của các NHTW bắt đầu thắt chặt.

2. Sống sót trong khủng hoảng

Như đã nói ở trên, nếu bạn thấy xác suất của một đợt suy thoát đang tăng lên trước cuối năm 2020 thì bạn nên phân bổ lại danh mục tài sản để giảm rủi ro trước khi đợt sụp đổ diễn ra.

Ở Việt Nam, công cụ phòng ngừa rất ít nên bạn sẽ có vài lựa chọn là giữ tiền mặt, mua vàng, gửi tiết kiệm, mua dài sản cho thuê có dòng tiền (BĐS cho thuê), và chỉ nên giữ một phần tài sản ở cổ phiếu. Cho dù cú sụp đổ có làm cho tài sản là cổ phiếu của bạn giảm mạnh, nhưng tổng tài sản bạn đầu tư giảm trung bình sẽ là không đáng kể, bạn đã sống sót.

Trường hợp bạn không muốn lựa chọn kênh BĐS vì có thể thâm dụng vốn và tính thanh khoản thấp, thì bạn vẫn còn cách là mua vàng, trái phiếu, gửi tiết kiệm và mua cổ phiếu có độ biến động thấp so với thị trường thuộc các ngành dược phẩm, hàng hóa thiết yếu để hạn chế rủi ro.

Với tôi, phương pháp gửi tiết kiệm online kỳ hạn 6 tháng với việc chia nhỏ món tiền của mình thành nhiều phần vẫn là lựa chọn được ưu tiên vì tính cơ động khi cần, cũng như mức lợi nhuận không thấp hơn quá nhiều so với các cách đầu tư khác. Nếu bạn có thể kiếm được 30-50% sau 1-2 năm đầu tư khi thị trường phục hồi, thì có là bao khi bạn chấp nhận chịu thiệt đi 2-3%/năm khi gửi tiết kiệm kỳ hạn 6 tháng.

3. Chấp nhận rủi ro để kiếm tiền trong thị trường giảm

Có một cách để kiếm thật nhiều tiền trong thị trường giảm, có nghĩa là chấp nhận rủi ro mất tiền nếu việc suy giảm chưa xảy ra. Có nghĩa là phần tài sản bạn xác định để lại trong thị trường cổ phiếu, bạn có thể lựa chọn các cách đầu tư có rủi ro hơn để hi vọng kiếm thêm tiền.

Ở nước ngoài, bạn có thể mua chứng chỉ quỹ ETFs mà sẽ tăng giá khi thị trường giảm, nhưng ở Việt Nam thì chưa có công cụ này nên bạn có thể lựa chọn phương pháp “bán khống” chỉ số VN30 nếu bạn kỳ vọng giảm (Việt Nam chưa có công cụ “bán khống” cổ phiếu riêng lẻ). Thực tế đây là cách kiếm tiền khá nhanh nhưng rủi ro là rất lớn vì độ biến động của nó và bạn có thể “cháy” vị thế trước khi thị trường vận hành theo dự báo của bạn. Vì vậy, tôi khuyên bạn, một là chỉ nên trích 1/10 tài sản của mình để đặc cược vị thế, hai là nên mua số lượng HĐ ít hơn nhiều so với tài sản của bạn đầu tư (ví dụ 100 triệu có thể mua được 10 HĐ theo quy định của UBCKNN thì bạn chỉ nên đặt cược vị thế khoảng 5 HĐ, số tiền còn lại để dự phòng trong trường hợp thị trường chưa diễn ra đúng ý bạn). Thực tế tôi đã gặp trường hợp một NĐT nắm giữ vị thế short VN30 từ tháng 10/2018 và phải cắt lỗ vào tháng 10/2019 trước khi đợt suy giảm diễn ra.

Trong thị trường giảm, các cổ phiếu vốn hóa nhỏ, beta cao và có chất lượng báo cáo tài chính kém sẽ có xu hướng giảm mạnh. Cùng với đó, các công ty công nghệ có quy mô nhỏ hoặc đang trong trạng thái lỗ (kiểu như Starup) để đánh chiếm thị phần sẽ có xu hướng giảm nhanh hơn vì khó huy động vốn thêm trong giai đoạn thị trường giảm. Do đó, nếu bạn có xác định đầu tư trong giai đoạn này cần chú ý tránh những công ty này ra. Đây cũng là lý do tại sao các “chỉ số tài sản cơ sở” của các công ty này trên thế giới thường bị “short” mạnh hơn trong giai đoạn thị trường giảm giá.

Các doanh nghiệp lớn và có cổ tức cao đều sẽ ít mất giá hơn trong thị trường suy thoái vì nhà đầu tư tin tưởng vào sự phát triên bền vững cũng như khả năng tồn tại qua thời gian khoảng 1-2 năm. Do đó, ngay cả ở thị trường phát triển nơi mà có công cụ “bán khống” cổ phiếu riêng lẻ thì nhà đầu tư cũng rất hạn chế bán khống các cổ phiếu này. Ở thị trường Việt Nam, bạn cũng có thể để phần tỷ trọng tài sản trong các loại cổ phiếu này.

Với cá nhân tôi, thì tôi vẫn ưu tiên lựa chọn gửi tiết kiệm và dùng một phần tài sản để mua những cổ phiếu đầu ngành (ít bị tác động bởi yếu tố mang nguyên nhân của đợt khủng hoảng đó) sau mỗi đợt bán tháo trên 20% và bán ngược trở lại nếu tăng giá khoảng 7%.

4. Đầu tư trái phiếu

Trái phiếu là kênh đầu tư được ưu tiên lựa chọn trong giai đoạn thị trường suy thoái, bởi vì tính ổn định và bền vững của nó. Tuy nhiên, Nhược điểm của nó ở Việt Nam là tính thanh khoản kém, và rủi ro trái phiếu cũng không nhỏ nếu bạn không có kiến thức về tài chính khi mua các loại trái phiếu có lãi suất cao.

Nếu bạn không có một chuyên gia tư vấn đủ uy tín, thì bạn có thể lựa chọn trái phiếu của các công ty thuộc VN30, công ty quản lý quỹ lớn. Nhưng theo tôi, tốt nhất bạn nên có lời khuyên của một chuyên gia đủ tầm khi bạn muốn đầu tư một số lượng tài sản đủ lớn (liên hệ).

5. Đầu tư vào vàng

Vàng là tài sản có xu hướng tăng giá trong giai đoạn suy thoái. Mặc dù vàng không mang lại cho bạn dòng tiền cổ tức, nhưng xu hướng tăng giá và tình thanh khoản cao của nó là yếu tốt tích cực để bạn cân nhắc khi nắm giữ trong giai đoạn suy thoái.

Tuy nhiên, nếu bạn là nhà đầu tư lâu dài vào loại tài sản vàng, thì bạn cần xem xét tới yếu tố cung và cầu của vàng, cũng như phải biết được tình hình đồng USD vì vàng được niêm yết theo đồng tiền này.

6. Đầu tư khi khủng hoảng đi qua

Khi khủng hoảng đi qua, khoảng 1.5-2 năm kể từ đỉnh, giá trị các tài sản sẽ phục hồi rất nhanh và những thứ bạn đã chuẩn bị trước đó sẽ phát huy tác dụng.

Trong giai đoạn khủng hoảng bạn luôn phải chuẩn bị cho mình một danh mục để theo dõi, danh mục này nên ưu tiền các doanh nghiệp đầu ngành và ưu tiên doanh nghiệp sản xuất. Bạn có thể đã được mua cổ phiếu với giá chiết khấu rất lớn mà đôi khi phải mất nhiều năm mới có. Trong giai đoạn đầu thị trường có dấu hiệu phục hồi, vẫn phải ưu tiên doanh nghiệp đầu ngành và có hệ số beta vừa phải, vì có thể độ biến động vẫn còn khá cao vì các chỉ báo kinh tế vĩ mô chưa rõ ràng.

Giai đoạn tiếp sau đó, khi nền kinh tế đã có dấu tăng trưởng bền vững hơn, bạn nên ưu tiên lựa chọn các cổ phiếu tăng trưởng có beta cao hơn để tận dụng đà tăng trưởng. Như vậy, chỉ cần bạn mua được cổ phiếu đúng giai đoạn khủng hoảng và thời gian nắm giữ đủ lâu khoảng 3-4 năm sau khủng hoảng, giá trị tài sản của bạn có thể đã tăng lên 3-4 lần trước khi có thể tạo đỉnh tăng đến 5-10 lần trong 5-6 năm tùy từng cổ phiếu.

7. Đầu tư vào chính bạn

Lúc nào cũng vậy, đầu tư vào bản thân bạn không bao giờ là lựa chọn sai, và càng trong giai đoạn thị trường giảm thì điều này càng trở nên quan trọng hơn. Hãy tranh thủ để nâng cấp kiến thức bản thân, cập nhật các kiến thức mới, tham gia các khóa học để có thể cải thiện thu nhâp và tận dụng được cơ hội khi thị trường phục hồi. (Tham khảo)

Nguồn: Lão Trịnh