Trong quá trình chạy mô hình FCFF thực tế sẽ phát sinh ra nhiều vấn đề mà ngày trước được học thấy rất đơn giản, lý do là bởi vì trong quá trình dạy học các thầy cô đã làm đơn giản đi các biến phức tạp để học sinh dễ hiểu. Nhiều bạn khi bắt đầu thực hành với việc phân tích cổ phiếu công ty cảm thấy khó khăn trong quá trình làm thực tế, hôm nay mình xin chia sẽ vài điểm lưu ý khi sử dụng mô hình FCFF nhé.

1. Input dữ liệu đầu vào

Bước đầu tiên khi tiến hành chạy mô hình dự báo đó chính là việc lấy dữ liệu đầu vào gồm các bảng cân đối kế toán, báo cáo kết quả hoạt động kinh doanh và báo cáo lưu chuyển tiền tệ. Tất cả được lấy theo năm, số năm tốt nhất là khoảng 5 năm, nhưng nếu dữ liệu không đủ thì ít nhất bạn cũng phải có khoảng 3 năm để thực hiện.

Việc tải data thì các bạn có thể tham khảo trên cafef, tuy nhiên cách tốt nhất là lên các công ty chứng khoán tải về sẽ đầy đủ và nhanh vì đã có sẵn file excel, chỉ cần thao tác xử lý một chút là xong.

Sau khi đã tải đầy đủ giữ liệu rồi, các bản lưu tất cả vào một files excel, sau đó link qua một sheet khác theo định dạng các bạn muốn xử lý, mục đích để đơn giản bảng BCTC lại và nhìn cho nó bắt mắt.

2. Xử lý dữ liệu

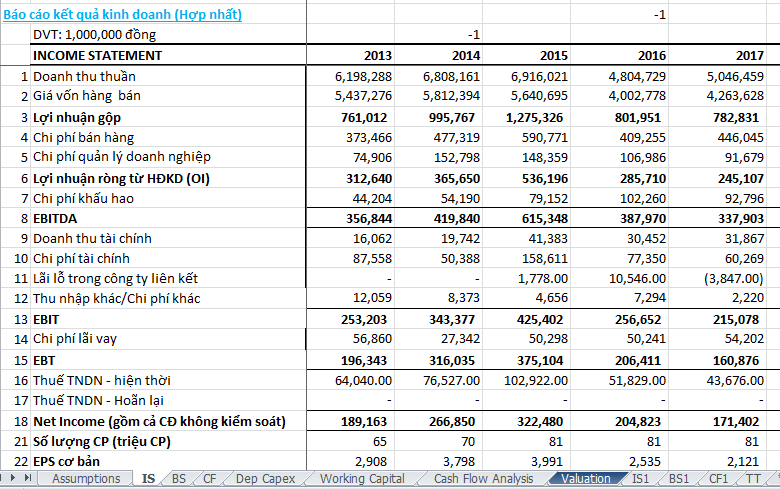

Sau khi đã input đầy đủ dữ liệu ba bảng báo cáo tài chính vào cùng một file exel rồi, bước tiếp theo các bạn phải xử lý một chút để ra được các số liệu mình cần. Thứ nhất, để dự báo các chỉ tiêu trong bảng kết quả kinh doanh, thứ hai là để khi vẽ biểu đồ hay chụp màn hình vào báo cáo cũng tiện lợi.

Các dữ liệu cần xử lý:

Bảng kết quả kinh doanh: cần sắp xếp lại để được một trật tự, trong đó sẽ có các chỉ tiêu EBIT, EBT, Net Income, Số lượng cổ phần và EPS. Việc sắp xếp này giúp ích trong quá trình làm báo cáo rất nhiều, vì các bạn sẽ phải xử lý đối với khoản mục chính này.

Phần này cũng cần lưu ý tới hai khoản quan trọng, đó là khấu hao và lãi vay: Khấu hao sẽ được link từ bên báo cáo lưu chuyển tiền tệ, còn lãi vay là mục có sẵn trong báo cáo KQKD, tuy nhiên cần trình bày riêng để sau này dự báo khoản này được chi tiết.

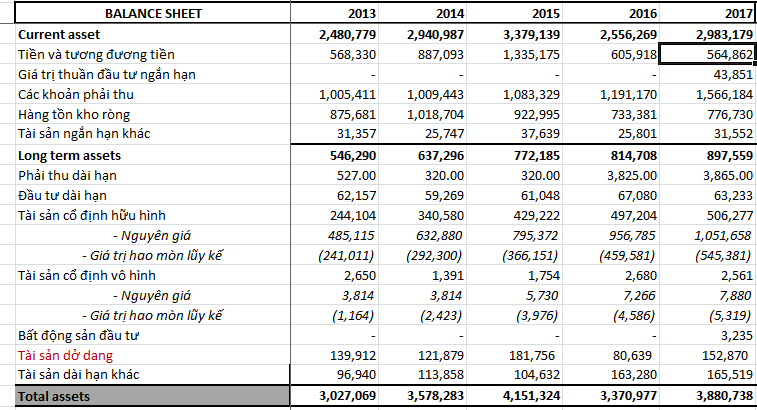

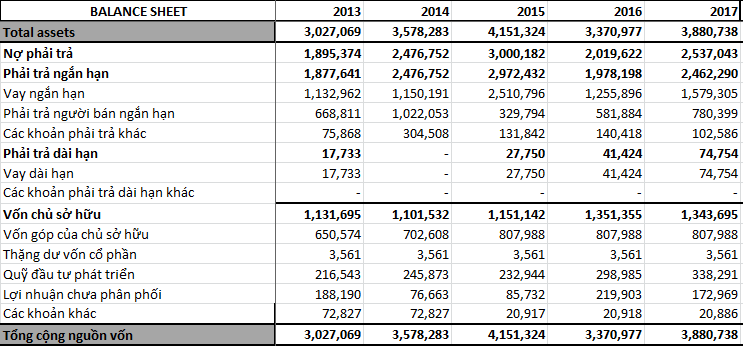

Bảng cân đối kế toán: Bảng này rất khó để dự báo, phần lớn là dựa theo doanh thu dự báo hàng năm. Mục tài sản cố định sẽ được tách riêng ra một sheet để tính khấu hao hàng năm.

Tài sản ngắn hạn cần được tách ra các mục chính, nhưng cũng không cần phải quá chi tiết để tránh quá rối.

Tài sản dài hạn phải có các khoản như tài sản cố định hữu hình. TSCĐ vô hình, Bất động sản đầu tư, Tài sản dở dang, còn các mục khác có thể cộng gộp cho vào tài sản dài hạn khác. Mục đích của việc này chính là show ra các tài sản quan trọng của công ty để thuận tiện cho việc xử lý sau này, dĩ nhiên với các công ty thương mại đặc thù có TSCĐ chiếm tỷ trọng thấp thì có thể bỏ qua mục này.

Phải trả ngắn hạn nhất định phải tách mục nợ vay ngắn hạn (vay ngân hàng) và mục phải trả người bán ngắn hạn ra, để tiện xử lý sau này.

Phải trả dài hạn thì cần tách khoản vay dài hạn (vay ngân hàng) ra, và khoản mục nào chiếm tỷ trọng lớn ra.

Bảng lưu chuyển tiền tệ:

Bảng này thì cơ bản không cần xử lý gì nhiều, chỉ cần trình bày đúng như trong báo cáo tài chính là được.

(*) Ngoài ra cần lưu ý là có thể xử lý theo tỷ lệ % bảng KQKD (theo doanh thu) và Cân dối kế toán (theo tài sản), để biết tỷ trọng của từng khoản mục so với khoản mục chính chiếm bao nhiêu %, từ đó tập trung nguồn lực vào phân tích các mục chính, tranh mất thời gian cho các mục chiếm tỷ trọng thấp.

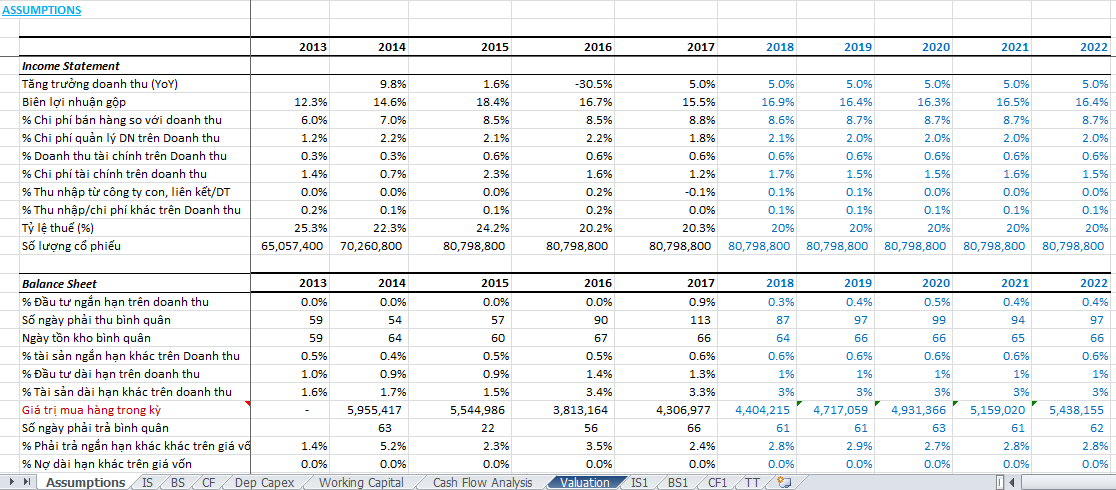

Giả định

Phần này rất quan trọng, quyết định giá trị sử dụng của mô hình bạn thực hiện, các giả định cần được thực hiện một cách cẩn thận và có xử lý điều chỉnh sau một khoảng thời gian để có con số sát nhất.

Với bảng kết quả kinh doanh:

Giả định quan trọng nhất của bảng này chính là tăng trưởng doanh thu, các bạn có thể giả định doanh thu sẽ tăng tiếp tục trong 5 năm tới bằng với trung bình 3 năm trước đó, hoặc một tỷ lệ nào đó bạn cảm thấy phù hợp nhất.

Các phần còn lại sẽ được tính theo tỷ trọng/doanh thu và được duy trì trong tương lai. Điều này là không chính xác hoàn toàn vì nếu công ty có hoạt động tái cấu trúc hoặc một thay đổi lớn trong chính sách làm thay đổi riêng biệt khoản mục nào đó thì các bản phải điều chỉnh riêng. Ví dụ, việc thay đổi chính sách bán hàng có thể làm cho chi phí bán hàng thay đổi đáng kể, do đó cần điều chỉnh lại…

Với bảng cân đối kế toán:

Các mục chính cũng cần giả định theo doanh thu, còn đối với các khoản mục như số ngày phải thu, số ngày phải trả, số ngày hàng tồn kho, được giả định sẽ duy trì ổn định theo trung bình 3 năm trước đó.

Việc giả định như vậy là phù hợp vì thông thường chính sách bán hàng, chính sách công nợ của công ty sẽ được duy trì ổn định, chỉ trừ khi có sự thay đổi trong mặt hàng kinh doanh, chính sách công nợ thì người phân tích sẽ phải điều chỉnh lại cho phù hợp với thực tế.

Đối với khoản mục “giá trị hàng mua trong kỳ” được tính bằng giá vốn hàng bán cộng với hàng tồn kho tăng ròng trong năm, điều này được hiểu là công ty không chỉ mua hàng để bán trong năm mà có thể được dự trữ, tức lượng mua nhiều hơn lượng hàng đã bán trong năm.

Đối với khoản mục vay nợ: nếu công ty có nợ vay trả lãi chiếm tỷ trọng cao thì cần phải tách riêng mục này ra để phân tích. Cần tính đương lãi suất bình quân hàng năm, nhu cầu vay nợ thời gian tới và dự báo chuỗi lãi suất tăng qua thời gian.

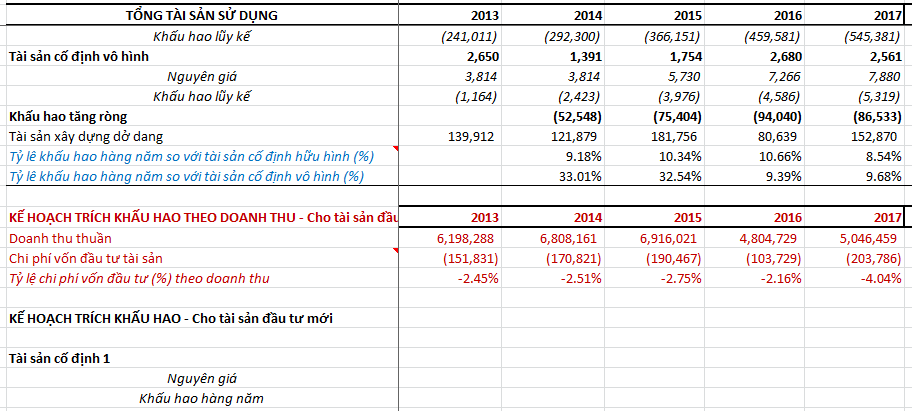

Tạo bảng khấu hao và vốn lưu động:

Khấu hao: Thông thường thì tài sản cố định chiếm tỷ trọng khá lớn trong tổng tài sản công ty, do đó cần phải được tác ra để tính toán riêng.

Việc tính khấu hao ngoài việc tính cho tài sản hiện tại còn phải cộng thêm với các mục tài sản cố định dự kiến đưa vào khai thác tại mục “tài sản xây dựng dở dang”

Nói chung phần này cũng khá phức tạp, sẽ được trình bày ở bài sau, mục khấu hao.

Tính vốn lưu động:

Vốn lưu động cũng cần được tách riêng ra một sheet để tính toán, vì phần này thường rất quan trọng khi tính dòng tiền thuần.

Sau khi hoàn thành được các bước này, thì coi như cơ bản các bạn đã xử lý bước một được phần dữ liệu thô, bây giờ sẽ đi vào phân quan trọng nhất là tính toán để xử lý ra dòng tiền thuần dùng để dự báo. Trong quá trình tính toán, các bạn cần kiểm tra lại các mục chiếm tỷ trọng lớn để có thể điều chỉnh cho phù hợp.

Nguồn: Lão Trịnh