Dựa trên phương pháp lọc Net Net và Net Cash trong BCTC quý 3/2021, trong bài viết này mình sẽ định giá sơ bộ cổ phiếu PVCoating (Mã CK: PVB) theo phương pháp tài sản và dựa trên phân tích kỳ vọng tăng trưởng tiềm năng tương lai. Hi vọng đây sẽ là một case đầu tư đáng giá cho NĐT khi đầu tư theo phương pháp trên.

1. Hoạt động kinh doanh chính và năng lực của PVB

Công ty Cổ phần Bọc ống Dầu khí Việt Nam (PVCOATING) là đơn vị thành viên của Tổng Công ty Khí Việt Nam (PV Gas) –trực thuộc Tập đoàn Dầu Khí Quốc Gia Việt Nam (PVN). Hiện tại, PVB là công ty phụ trách chính ở Việt Nam về mảng bọc ống dẫn dầu khí cho PVN.

- Các dịch vụ PVCOATING cung cấp bao gồm:

– Bọc chống ăn mòn (FBE/3LPE/3LPP)

– Bọc bê tông gia trọng (CWC);

– Bọc bảo ôn Polyurethane Foam (PUF) bọc bảo ôn Multilayer Polypropylene (MLPP);

– Bọc chống ăn mòn và bảo ôn cho Fittings & Bends;

– Bọc mối nối (Field Joint Coating)

– Bọc ống và mối nối bằng phương pháp quấn (Wrapping Coating);

– Dịch vụ kiểm tra và thử nghiệm vật liệu – sản phẩm bọc ống

Nhà máy Bọc ống của PVCOATING, có tổng vốn đầu tư khoảng 30 triệu USD, được xây dựng từ tháng 8/2009 trên tổng diện tích 70.000 m2 tại KCN Phú Mỹ 1, huyện Tân Thành, tỉnh Bà Rịa – Vũng Tàu, một trong những khu công nghiệp sầm uất nhất cả nước với cơ sở hạ tầng hiện đại, giao thông đường bộ và đường thủy thuận tiện. Tài sản cố định hữu hình cuối năm 2020 đã được khấu hao hết nhưng vẫn được sử dụng là 427 tỷ đồng (cuối 2019 là 426 tỷ), đây là tài sản chưa được đưa vào định giá.

- Năng lực thi công

– PVB là đơn vị độc quyền trong nước về thực hiện các dự án bọc ống dầu khí tại Việt Nam, đặc biệt với các dự án có vốn góp của các công ty trong hệ thống của PVN.

– Năng lực của PVB hoàn toàn có thể đáp ứng được cho các dự án trọng điểm dầu khí của Việt Nam, bao gồm các dự án lớn như NCS giai đoạn 1-2 và Lô B, Cá Voi Xanh…dựa trên năng lực nhà máy hiện tại và nâng cấp lên trong thời gian ngắn nếu cần thiết.

– Cụ thể hơn, trong lần thi công dự án NCS2-GD1, công ty có khả năng bọc 20 km ống 26 inch chỉ trong khoảng thời gian 20 ngày đêm, và điều này khẳng định công ty đủ khả năng để đảm bảo tiến độ thời gian cho các công trình lớn.

2. Định giá dựa trên phương pháp tài sản

Hoạt động của PVB khá đơn giản và có tính biến động theo chu kỳ rất mạnh, do đó phương pháp tài sản nên được áp dụng để tránh những sai sót lớn khi dùng phương pháp chiết khấu dòng tiền hay phương pháp cổ tức.

Hoạt động kinh doanh trong mấy năm gần đây của PVB biến động khá mạnh do ảnh hưởng của việc triển khai các dự án dầu khi ở Việt Nam, công ty có thể mang lại lợi nhuận rất lớn trong ngắn hạn nếu dự án triển khai và có thể bị lỗ nếu không có dự án, cụ thể:

- Giai đoạn 2018 triển khai dự án Cá Tầm

- Giai đoạn 2019-2020 triển khai dự án NCS2-GD2

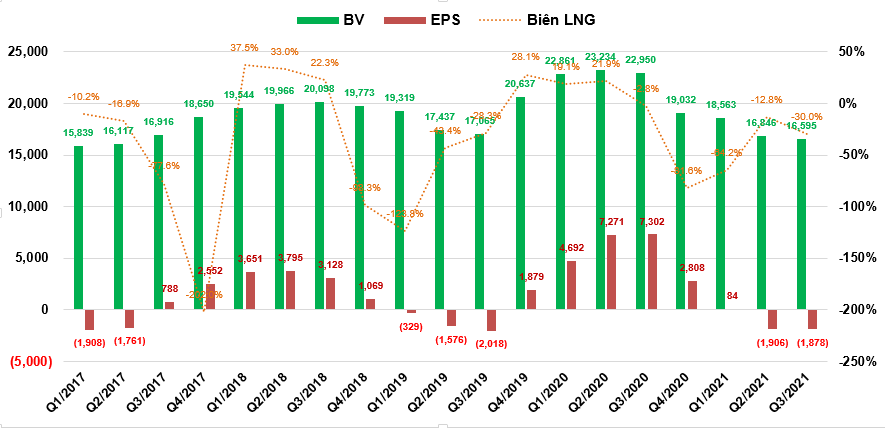

Hình: Phân tích chỉ số hoạt động PVB

Giá trị sổ sách của công ty tăng theo số lợi nhuận thu được sau khi triển khai các dự án bọc ống lớn, năm 2018 giá trị sổ sách lên đến 20.000 đồng/cổ phiếu và năm 2020 lên đến trên 23.000 đồng/cổ phiếu.

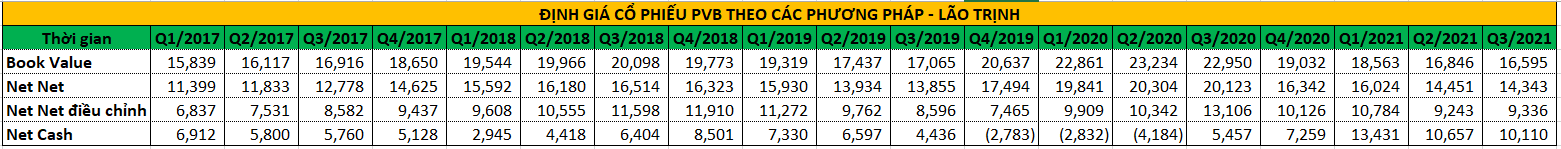

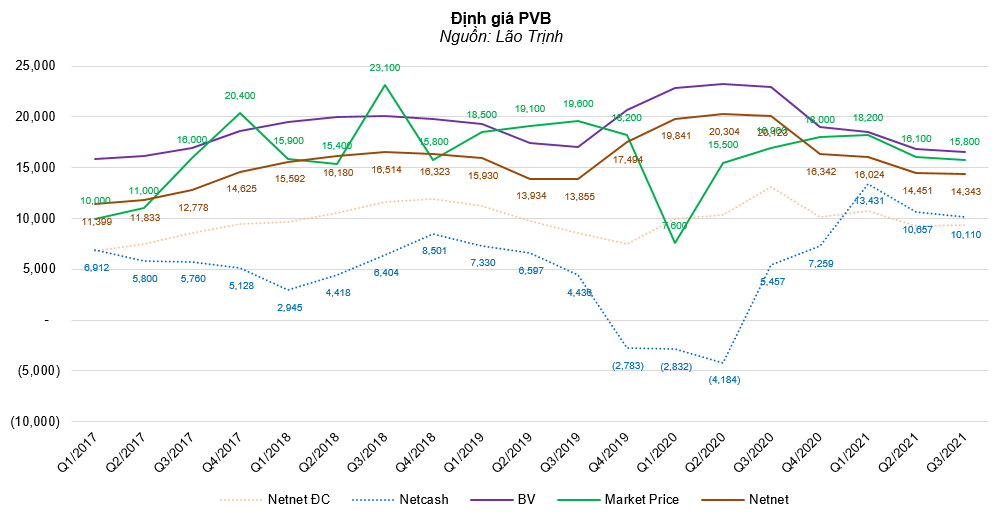

Ngoài ra, tôi còn sử dụng thêm phương pháp Net net của Graham (bao gồm cả phương pháp Net Net có điều chỉnh) và Phương pháp Net Cash của Lão Trịnh, để so sánh với định giá theo giá trị sổ sách qua từng quý.

Kết quả định giá như sau:

Nếu so sánh với giá thị trường qua các thời kỳ tương ứng ta thấy rằng giá cổ phiếu PVB có xu hướng tăng vượt mức giá sổ sách và mức giá Net Net trước khi công ty chuẩn bị có thu nhập từ thực hiện dự án, điều này hoàn toàn phù hợp với luận điểm giá phản ánh trước thông tin lợi nhuận trong tương lai gần.

Giá Net net dường như là mức hỗ trợ dưới của giá thị trường (trừ thời điểm Covid)

Cụ thể, năm 2018 thu nhập của PVB dự kiến tăng trưởng mạnh thì giá thị trường của PVB bắt đầu tăng mạnh từ năm 2017 và trong năm 2020 lợi nhuận của PVB tăng mạnh từ dự án NCS2-GD2 thì giá của thị trường của PVB bắt đầu tăng mạnh từ năm 2019 (nếu loại bỏ giai đoạn ảnh hưởng Covid tháng 3/2020);

Năm 2021, giá BV – Netnet – NetCash đang có xu hướng hội tụ khá đồng pha, dự kiến sẽ có một biến động đi lên với giá chặn dưới là Netnet và Book Value dựa trên nền tảng giá Net Cash đang tăng mạnh từ quý 2/2020;

3. PVB còn tiềm năng tăng giá hay không?

Nếu nghiên cứu về phương pháp Net Net hay Net Cash sẽ thấy nhược điểm của phương pháp này chỉ mới tìm ra cổ phiếu định giá thấp, mà chưa tìm ra được cổ phiếu có tiềm năng tăng trưởng. Do đó, người phân tích phải kết hợp với nghiên cứu riêng biệt dựa vào phân tích HĐKD của doanh nghiệp để xác định cơ hội đầu tư đặc thù.

Dựa trên thông tin kỳ vọng về việc triển khai dự án Lô B-Ô Môn trong năm 2022 sau khi Thủ tướng phê duyệt FID cho nhà máy nhiệt điện Ô Môn III vào cuối năm 2021, tôi đánh giá triển vọng PVB rất cao trong thời gian tới.

Hình: Tổng quan thiết kế Lô B

Dự án Lô B, có chiều dài đường ống toàn tuyến cả trên biển và trên bờ là hơn 340 km, với doanh thu kỳ vọng mang lại cho PVB từ 1800-2000 tỷ đồng. Với biên lợi nhuận gộp kỳ vọng trung bình 22-25% và có thể cao hơn vì nhà máy khấu hao hết, thì có thể mang lại cho PVB khoảng 450-500 tỷ lợi nhuận gộp từ giữa năm 2022 đến nửa đầu năm 2024 (2 năm), tương ứng lợi nhuận ròng khoảng 300-400 tỷ trong hơn 2 năm thi công (EPS khoảng 6.000 đồng/CP đến 10.000 đồng/CP trong cùng thời gian);

Hình: Đồ thị giá kỳ vọng PVB

Như vậy, dựa trên phân tích kỳ vọng về hoạt động kinh doanh và PTKT tôi định giá PVB có thể quay trở lại đỉnh giá năm 2014-2015 hoặc vượt đỉnh trong 2 năm tới.

Để bổ sung cho lập luận này nếu đưa cả 427 tỷ tài sản đã khấu hao hết cuối năm 2020 vẫn còn sử dụng vào định giá Book Value thì mức giá của PVB có thể đạt >= 36.000 đồng/cổ phiếu. Như vậy, với cách định giá nào thì giá trị PVB cũng đang được định giá rất thấp ở thời điểm hiện tại, vấn đề tăng giá của PVB cần phải chờ thời gian khi Lô B được phê duyệt trong 2022;

Nguồn: Lão Trịnh