Bài này sẽ hướng dẫn và thông tin tới các bạn đọc về các quy trình phát hành và giao dịch các giấy tờ có giá, để giúp các bạn hiểu được cơ chế vận hành. Quy trình này được trích từ các luật và văn bản liên quan, và được tác giả tóm lược lại theo hiểu biết của mình. Hi vọng giúp cho các bạn có thêm thông tin để hiểu về cách mà Chính phủ/NHNN điều hành vĩ mô.

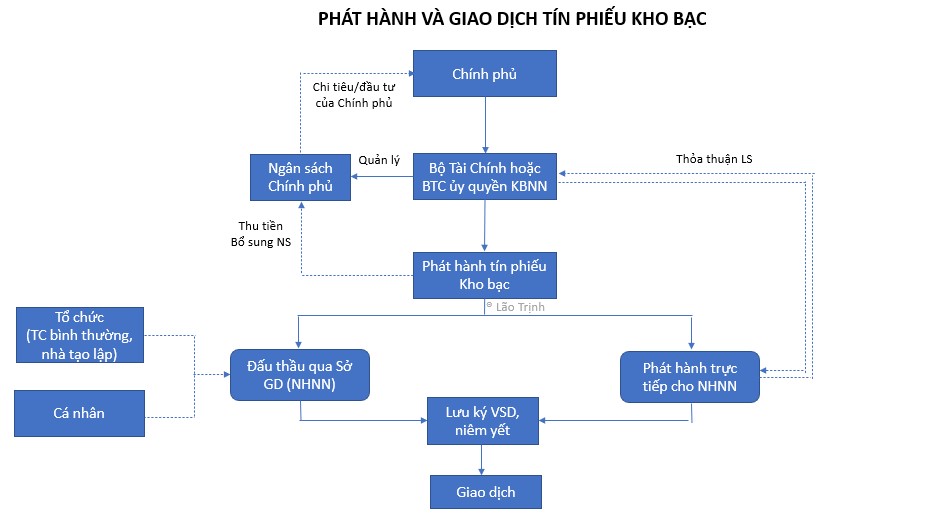

1. Phát hành và giao dịch Tín phiếu Kho bạc

1.1 Quy định pháp lý

- Luật ngân sách số 83/2015/QH13

- Luật quản lý nợ công số 20/2017/QH14

- Nghị định 95/2018/NĐ-CP

- Thông tư 111/2018/TT-BTC

- Thông tư 110/2018/TT-BTC

- Thông tư 30/2019/TT-BTC

1.2 Một số định nghĩa và thuật ngữ

- Tín phiếu Kho bạc là công cụ nợ do Kho bạc Nhà nước phát hành, có kỳ hạn không vượt quá 52 tuần.

- Chủ thể phát hành: Bộ tài chính hoặc BTC ủy quyền cho KBNN

- Mục đích sử dụng vốn: Bù đắp thiếu hụt ngân sách tạm thời

- Mệnh giá: 100.000 VND/tín phiếu (hoặc bội số của 100.000 VND)

- Thanh toán: Gốc & lãi một lần khi đáo hạn

- Hình thức phát hành: Đấu thầu, bảo lãnh phát hành hoặc phát hành riêng lẻ.

Quy trình phát hành và giao dịch

- Bước 1: Khi ngân sách thiếu hụt tạm thời thì Chính phủ duyệt phát hành tín phiếu, giao Bộ tài chính tiến hành các thủ tục.

- Bước 2: Bộ tài chính trực tiếp hoặc ủy quyền cho Kho bạc nhà nước thực hiện phối hợp với NHNN tiến hành đầu thầu hoặc phát hành trực tiếp cho NHNN.

- Bước 3: Các tổ chức/cá nhân tham gia đấu thầu (trường hợp đấu thầu qua Sở giao dịch NHNN).

- Bước 4: Đấu thầu thành công thì tín phiếu kho bạc sẽ được đăng ký, lưu ký và niêm yết

- Bước 5: Các thành viên có thể giao dịch tín phiếu kho bạc như giấy tờ có giá theo quy định.

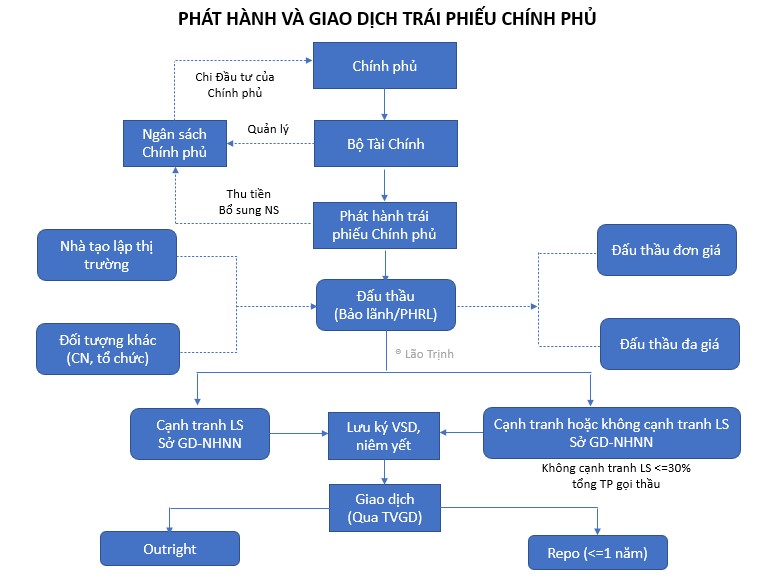

2. Phát hành và giao dịch trái phiếu Chính phủ

2.1 Quy định pháp lý

- Luật ngân sách số 83/2015/QH13

- Luật quản lý nợ công số 20/2017/QH14

- Nghị định 95/2018/NĐ-CP

- Thông tư 111/2018/TT-BTC

- Thông tư 110/2018/TT-BTC

- Thông tư 30/2019/TT-BTC

2.2 Một số định nghĩa và thuật ngữ

- Trái phiếu Chính phủ là công cụ nợ do Chính phủ phát hành để huy động vốn cho ngân sách nhà nước hoặc cơ cấu lại nợ.

- Kỳ hạn chuẩn: 3, 5, 7, 10, 15, 20, 30, 50 năm.

- Chủ thể phát hành: Bộ tài chính hoặc BTC ủy quyền cho KBNN

- Mệnh giá: 100.000 VND/tín phiếu (hoặc bội số của 100.000 VND)

- Lãi suất: Cố định, thả nổi hoặc lãi suất chiết khấu;

- Hình thức phát hành: Đấu thầu, bảo lãnh phát hành hoặc phát hành riêng lẻ.

2.3 Quy trình phát hành và giao dịch

- Bước 1: Chính phủ duyệt phát hành Trái phiếu cho mục tiêu đầu tư và phát triển, giao Bộ tài chính tiến hành các thủ tục.

- Bước 2: Bộ tài chính tiến hành các thủ tục đấu thầu thông qua Sở giao dịch dưới hình thức đấu thầu lãi suất hoặc không đấu thầu lãi suất (tỷ lệ không đấu thầu lãi suất <=30% khối lượng gọi thầu trong phiên đấu thầu).

- Bước 3: Các tổ chức/cá nhân tham gia đấu thầu, trong đó có cả thành viên tạo lập thị trường, với hình thức đấu thầu đơn gia hoặc đa giá.

- Bước 4: Đấu thầu thành công thì trái phiếu Chính phủ sẽ được đăng ký, lưu ký và niêm yết

- Bước 5: Các thành viên có thể giao dịch Trái phiếu như giấy tờ có giá theo quy định.

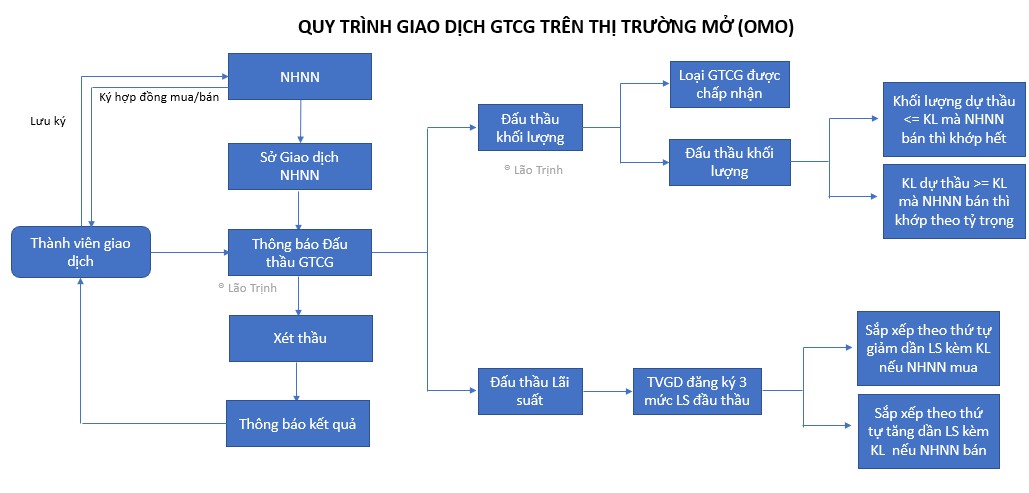

3. Quy trình giao dịch giấy tờ có giá trên thị trường mở (OMO)

3.1 Quy định pháp lý

- Luật Ngân hàng Nhà nước Việt Nam số 46/2010/QH12 ngày 16 tháng 6 năm 2010;

- Luật các tổ chức tín dụng số 47/2010/QH12 ngày 16 tháng 6 năm 2010

- Thông tư số 42/2015/TT-NHNN ngày 31 tháng 12 năm 2015

- Thông tư số 09/2021/TT-NHNN ngày 07 tháng 7 năm 2021.

- TT 16/2022/TT-NHNN ngày 17/1/2023

3.2 Một số định nghĩa và thuật ngữ

- Nghiệp vụ thị trường mở là việc Ngân hàng Nhà nước thực hiện mua, bán giấy tờ có giá với các thành viên.

- Mua/bán có kỳ hạn là việc Ngân hàng Nhà nước mua/bán giấy tờ có giá và nhận/chuyên giao quyền sở hữu giấy tờ có giá từ thành viên, đồng thời thành viên cam kết sẽ mua/bán lại giấy tờ có giá đó sau một thời gian nhất định.

- Đấu thầu khối lượng là việc xét thầu trên cơ sở khối lượng giấy tờ có giá dự thầu của các thành viên, khối lượng giấy tờ có giá cần mua hoặc bán của Ngân hàng Nhà nước và lãi suất do Ngân hàng Nhà nước thông báo.

- Đấu thầu lãi suất là việc xét thầu trên cơ sở lãi suất dự thầu, khối lượng giấy tờ có giá dự thầu của các thành viên và lãi suất xét thầu của Ngân hàng Nhà nước, khối lượng giấy tờ có giá cần mua hoặc bán của Ngân hàng Nhà nước.

- Phương thức xét thầu đơn giá là phương thức mà toàn bộ khối lượng trúng thầu được tính thống nhất theo một mức lãi suất trúng thầu.

- Phương thức xét thầu đa giá là phương thức mà từng mức khối lượng trúng thầu được tính tương ứng với từng mức lãi suất dự thầu được xét là lãi suất trúng thầu.

- Tỷ lệ chênh lệch giữa giá trị giấy tờ có giá tại thời điểm định giá với giá thanh toán (haircut) là tỷ lệ phần trăm chênh lệch giữa giá trị giấy tờ có giá tại thời điểm định giá trong giao dịch mua, bán có kỳ hạn giấy tờ có giá và giá thanh toán giữa Ngân hàng Nhà nước với thành viên do Ngân hàng Nhà nước quy định trong từng thời kỳ.

- Các loại giấy tờ có giá được Ngân hàng Nhà nước chấp nhận giao dịch nghiệp vụ thị trường mở (Quy định tại TT 16/2022/TT-NHNN và đáp ứng một số điều kiện tại Điều 10 – TT09/2021/TT-NHNN):

– Tín phiếu NHNN;

– Trái phiếu Chính phủ;

– Trái phiếu được Chính phủ bảo lãnh thanh toán 100% giá trị gốc, lãi khi đến hạn;

– Trái phiếu chính quyền địa phương được sử dụng trong các giao dịch của NHNN theo quyết định của Thống đốc trong từng thời kỳ;

– Trái phiếu đặc biệt, trái phiếu phát hành trực tiếp cho tổ chức tín dụng bán nợ để mua nợ xấu theo giá trị thị trường của Công ty Quản lý tài sản của các tổ chức tín dụng Việt Nam;

– Trái phiếu được phát hành bởi ngân hàng thương mại do Nhà nước nắm giữ trên 50% vốn điều lệ (trừ các ngân hàng thương mại đã được mua bắt buộc); trái phiếu được phát hành bởi tổ chức tín dụng (trừ các tổ chức tín dụng được kiểm soát đặc biệt) và doanh nghiệp khác;

– Các loại giấy tờ có giá khác do Thống đốc NHNN quyết định trong từng thời kỳ.

- Phương thức mua hoặc bán giấy tờ có giá

– Mua có kỳ hạn.

– Bán có kỳ hạn.

– Mua hẳn.

– Bán hẳn.

- Đối với bán (phát hành) tín phiếu Ngân hàng Nhà nước qua nghiệp vụ thị trường mở, Ngân hàng Nhà nước thực hiện theo phương thức đấu thầu lãi suất; Ngân hàng Nhà nước bán (phát hành) tín phiếu Ngân hàng Nhà nước theo phương thức đấu thầu khối lượng trong trường hợp Ngân hàng Nhà nước cần thông báo lãi suất tín phiếu Ngân hàng Nhà nước nhằm thực hiện mục tiêu chính sách tiền tệ.

3.3 Quy trình giao dịch

- Bước 1: NHNN thông báo đấu thầu giấy tờ có giá và chỉ đạo Sở giao dịch NHNN tiến hành.

- Bước 2: NHNN/Sở Giao dịch NHNN sẽ thông báo công khai phương thức đấu thầu theo khối lượng hay lãi suất, kèm các điều kiện về loại giấy tờ có giá được chấp thuận và các điều kiện khác.

- Bước 3: Các thành viên tham gia dự thầu bằng cách nộp đơn cho Sở giao dịch và tiến hành dự thầu sau khi được chấp thuận.

- Bước 4: Xét thầu theo phương thức được quy định (khớp theo phương thức ưu tiên lãi suất hoặc khối lượng, hơi giống giao dịch chứng khoán niêm yết, tùy theo NHNN mua hay bán GTCG).

- Bước 5: Thông báo kết quả tới các thành viên giao dịch và thực hiện ký hợp đồng mua/bán.

4. Quy trình giao dịch giấy tờ có giá trên thị trường mở (OMO)

4.1 Quy định pháp lý

- Luật Ngân hàng Nhà nước Việt Nam số 46/2010/QH12 ngày 16 tháng 6 năm 2010;

- Luật các tổ chức tín dụng số 47/2010/QH12 ngày 16 tháng 6 năm 2010

- Thông tư số 42/2015/TT-NHNN ngày 31 tháng 12 năm 2015

- Thông tư số 09/2021/TT-NHNN ngày 07 tháng 7 năm 2021.

4.2 Một số định nghĩa và thuật ngữ

- Tín phiếu Ngân hàng Nhà nước là giấy tờ có giá ngắn hạn do Ngân hàng Nhà nước phát hành để thực hiện chính sách tiền tệ quốc gia.

- Ngày phát hành tín phiếu Ngân hàng Nhà nước là ngày thanh toán tín phiếu Ngân hàng Nhà nước và là căn cứ để xác định ngày tín phiếu Ngân hàng Nhà nước đến hạn thanh toán.

- Đối tượng mua tín phiếu NHNN: Tín phiếu Ngân hàng Nhà nước được phát hành cho tổ chức tín dụng có tài khoản thanh toán bằng đồng Việt Nam tại Ngân hàng Nhà nước.

- Thời hạn tín phiếu NHNN: Thời hạn tín phiếu Ngân hàng Nhà nước do Ngân hàng Nhà nước quyết định và không vượt quá 364 ngày.

- Hình thức: Tín phiếu Ngân hàng Nhà nước được phát hành dưới hình thức ghi sổ.

- Lãi suất: Lãi suất tín phiếu Ngân hàng Nhà nước do Ngân hàng Nhà nước quyết định, phù hợp với diễn biến thị trường tiền tệ và mục tiêu điều hành chính sách tiền tệ trong từng thời kỳ (LS tính theo giá chiết khấu).

- Tín phiếu Ngân hàng Nhà nước được phát hành với giá bán thấp hơn mệnh giá và được thanh toán một lần bằng mệnh giá vào ngày tín phiếu Ngân hàng Nhà nước đến hạn thanh toán.

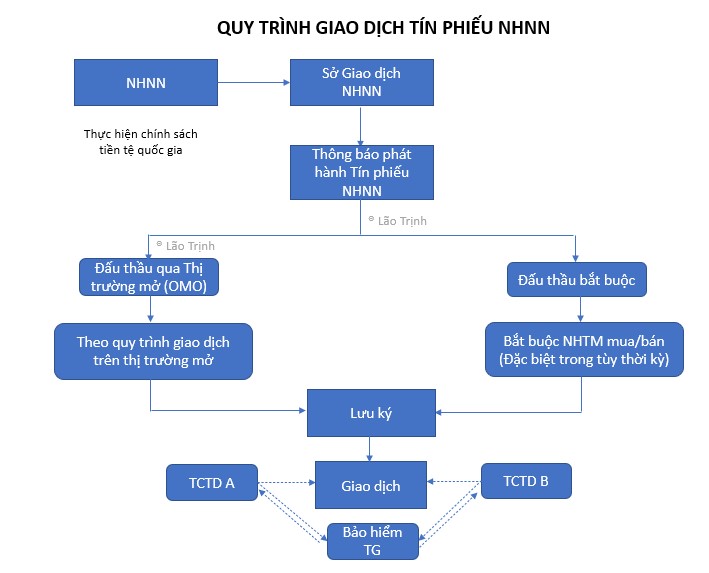

4.3 Quy trình giao dịch

- Bước 1: Tùy theo mục tiêu điều hành Chính sách tiền tệ từng thời kỳ mà NHNN quyết định phát hành Tín phiếu NHNN, và phối hợp với Sở giao dịch NHNN thực hiện.

- Bước 2: NHNN/Sở Giao dịch NHNN sẽ thông báo công khai phương thức đấu thầu qua thị trường mở hay là bắt buộc, thông thường sẽ qua thị trường mở, chỉ trong trường hợp đặc biệt sẽ đấu thầu bắt buộc.

- Bước 3: Quy trình đấu thầu qua thị trường mở thì áp dụng như phần trên.

- Bước 4: Sau khi đấu thầu thành công, thì Tín phiếu NHNN sẽ được lưu ký.

- Bước 5: Các NHTM và Bảo hiểm tiền gửi có thể giao dịch tín phiếu này với nhau.

Nguồn: Lão Trịnh