Bảng cân đối kế toán của Cục dự trữa Liên Bang Hoa Kỳ (hay còn gọi là Bảng cân đối của Fed), trong tiếng Anh là Fed Balance Sheet. Bảng cân đối của Fed là một báo cáo tài chính phản ánh tài sản và nợ phải trả của Cục Dự trữ Liên bang (Fed).

Bảng cân đối của FED là gì?

Bảng cân đối kế toán của Fed là một báo cáo phác thảo các yếu tố ảnh hưởng đến cả nguồn cung và sự hấp thụ nguồn vốn của Fed. Bảng cân đối kế toán của Fed tiết lộ các phương tiện mà Fed sử dụng để bơm tiền vào nền kinh tế.

Được phát hành vào thứ Năm hàng tuần, bảng cân đối kế toán hàng tuần liệt kê tất cả các tài sản và nợ phải trả, cung cấp một báo cáo hợp nhất về tình trạng của tất cả 12 Ngân hàng Dự trữ Liên bang khu vực (Boston, New York, Philadelphia, Chicago, St. Louis, Richmond, Cleveland, Atlanta, Minneapolis, Kansas City, Dallas và San Francisco).

1. Phần tài sản trên Bảng cân đối của FED

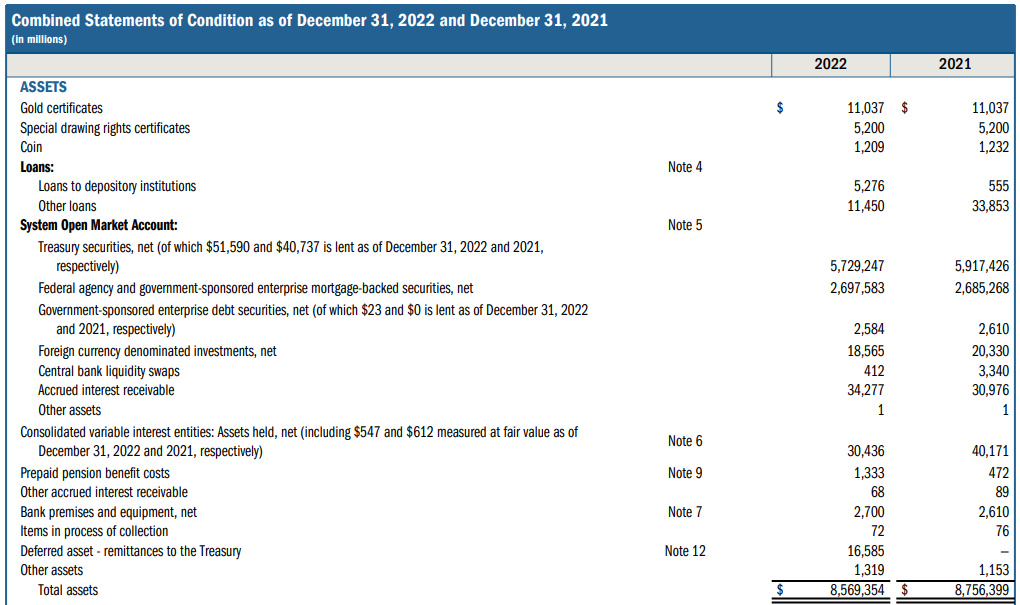

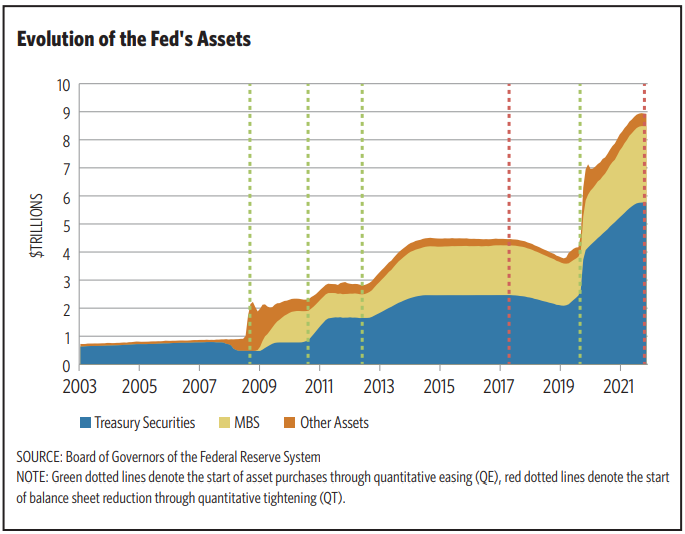

– Tài sản của Fed chủ yếu là trái phiếu Chính phủ, MBS và tài sản khác (xem hình).

+ Cuối năm 2022, trái phiếu Chính phủ (trái phiếu kho bạc) trên bảng cân đối kế toán trị giá hơn 5.7 ngàn tỷ USD

+ Các khoản MBS trị giá gần 2.7 ngàn tỷ USD

+ Các tài sản khác chiếm không đáng kể, khoảng dưới 200 tỷ USD

2. Phần nợ phải trả trên Bảng cân đối của FED

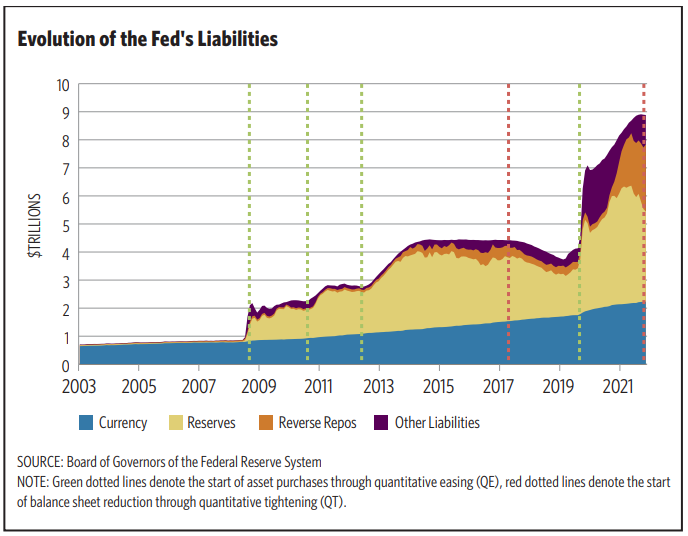

– Các hạng mục chính trong phần nợ của bảng cân đối của FED là Tín phiếu dự trữ liên bang (Federal Reserve notes) và các khoản tiền gửi mà hàng nghìn tổ chức lưu ký, Kho bạc Hoa Kỳ và các tổ chức khác nắm giữ trong tài khoản tại các Ngân hàng Dự trữ Liên bang.

Tiền gửi của Tổ chức Lưu ký (Deposits of Depository Institutions)

Hơn 5.000 tổ chức lưu ký duy trì tài khoản tại Ngân hàng Dự trữ Liên bang. Họ nắm giữ số dư trong các tài khoản đó để thực thu và trả các khoản thanh toán. Tổng số dư trong tài khoản của họ được hiển thị trong dòng “Các khoản tiền gửi khác được tổ chức bởi các tổ chức lưu ký” trong phần “Tiền gửi” trên bản phát hành thống kê H.4.1. Số dư này còn được gọi là “dự trữ (reserve)”.

Cục Dự trữ Liên bang có thể thay đổi tổng lượng dự trữ có sẵn cho hệ thống ngân hàng thông qua nghiệp vụ thị trường mở hoặc các chương trình cho vay của nó. Như thảo luận dưới đây, các giao dịch với Kho bạc cũng có thể ảnh hưởng đến việc cung cấp dự trữ.

Bất kỳ sự gia tăng tài sản nào của Cục Dự trữ Liên bang, chẳng hạn như thông qua các hoạt động mua hoặc cho vay chứng khoán của Cục Dự trữ Liên bang, đều làm tăng mức tiền gửi của các tổ chức lưu ký (reserve) tại các Ngân hàng Dự trữ Liên bang, mọi thứ đều cân bằng. Khi Cục Dự trữ Liên bang mua chứng khoán, mua thông thường (outright) hoặc thông qua thỏa thuận mua lại (repo), Cục Dự trữ Liên bang ghi có vào tài khoản của một tổ chức lưu ký (tài khoản của tổ chức mua hoặc tài khoản của ngân hàng của tổ chức mua). Ngược lại, doanh thu bán chứng khoán của Cục Dự trữ Liên bang (bao gồm cả những chứng khoán thực hiện trong repos đảo ngược) làm giảm mức tiền gửi của các tổ chức lưu ký khi các tài khoản được ghi nợ.

Khi Cục Dự trữ Liên bang cho vay, tổng số tiền gửi của các tổ chức lưu ký tăng lên, mọi thứ đều cân bằng. Ví dụ: khi một tổ chức lưu ký vay từ Cục Dự trữ Liên bang, số tiền mà tổ chức đó vay sẽ được ghi có vào tài khoản của Cục Dự trữ Liên bang. Khi tổ chức lưu ký hoàn trả cho Cục Dự trữ Liên bang, quá trình này bị đảo ngược và tổng số tiền gửi trong tài khoản của tổ chức lưu ký tại Ngân hàng Dự trữ giảm xuống.

Tín phiếu của Cục Dự trữ Liên bang (Federal Reserve notes)

Trong lịch sử, Tín phiếu của Cục Dự trữ Liên bang là khoản phải trả lớn nhất trên bảng cân đối kế toán của Cục Dự trữ Liên bang nhưng đã bị tiền gửi của các tổ chức lưu ký vượt qua vào năm 2010. Khi một tổ chức lưu ký cần thêm tiền để đáp ứng nhu cầu của khách hàng, họ đã yêu cầu Ngân hàng Dự trữ tăng thêm Tín phiếu của cục Dự trữ Liêng Bang cho họ, họ ghi nhận thanh toán bằng một khoản ghi nợ vào tài khoản Dự trữ Liên bang của họ. Do đó, sự gia tăng Tín phiếu của Cục Dự trữ Liên bang bên ngoài các Ngân hàng Dự trữ sẽ làm giảm số lượng số dư dự trữ mà các tổ chức lưu ký nắm giữ trong tài khoản của Cục Dự trữ Liên bang nhưng tổng nợ của Cục Dự trữ Liên bang không thay đổi, tất cả những thứ khác đều bằng nhau. Số lượng tín phiếu của Cục Dự trữ Liên bang do công chúng nắm giữ đã tăng lên theo thời gian cùng với sự gia tăng dân số và các yếu tố khác ảnh hưởng đến nhu cầu tiền tệ.

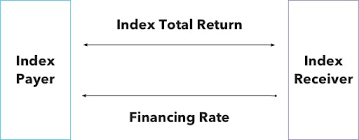

Thỏa thuận mua lại đảo ngược (Reverse Repurchase Agreements)

Cục Dự trữ Liên bang tiến hành các thỏa thuận mua lại đảo ngược (reverse repos hoặc RRP) bằng cách bán Tín phiếu Kho bạc cho các đối tác đồng ý bán lại chứng khoán cho Cục Dự trữ Liên bang vào một ngày đã định trong tương lai. Hiện tại, repo đảo ngược qua đêm được sử dụng như một công cụ giúp giữ tỷ lệ quỹ liên bang trong phạm vi mục tiêu do FOMC thiết lập. Cục Dự trữ Liên bang thực hiện repo ngược với các đại lý chính và các đối tác khác.

Ngoài ra, Cục Dự trữ Liên bang cũng tiến hành repo đảo ngược qua đêm với các tổ chức quốc tế và các tổ chức chính thống nước ngoài, bao gồm cả các ngân hàng trung ương nước ngoài, giữ đô la trong tài khoản của họ tại Ngân hàng Dự trữ Liên bang New York. Các giao dịch này là một trong những dịch vụ mà các ngân hàng trung ương cung cấp cho nhau để tạo thuận lợi cho các hoạt động quốc tế của họ.

Tiền gửi của Kho bạc Hoa Kỳ (Deposits of the U.S. Treasury)

Cục Dự trữ Liên bang là đại lý tài chính của Kho bạc Hoa Kỳ. Các khoản chi lớn của Kho bạc được thanh toán từ tài khoản chung của Kho bạc tại Cục Dự trữ Liên bang.

Các khoản thu và chi của Kho bạc không chỉ ảnh hưởng đến số dư mà Kho bạc nắm giữ tại Cục Dự trữ Liên bang, mà chúng còn ảnh hưởng đến số dư trong các tài khoản mà các tổ chức lưu ký duy trì tại các Ngân hàng Dự trữ. Khi Kho bạc thực hiện thanh toán từ tài khoản chung của nó, tiền sẽ chuyển từ tài khoản đó vào tài khoản lưu ký của một tổ chức lưu ký hoặc tài khoản của khách hàng lưu ký tại tổ chức đó. Kết quả là, sự sụt giảm số dư trong tài khoản chung của Kho bạc dẫn đến sự gia tăng tiền gửi của các tổ chức lưu ký khác, mọi thứ đều cân bằng. Ngược lại, tiền chảy vào tài khoản của Kho bạc, chẳng hạn như từ khoản thanh toán thuế, rút số dư từ tiền gửi của các tổ chức lưu ký.

Tiền gửi chính thức nước ngoài (Foreign Official Deposits)

Luật pháp Hoa Kỳ cho phép các ngân hàng trung ương nước ngoài và một số tổ chức quốc tế duy trì tài khoản tiền gửi bằng đô la tại Cục Dự trữ Liên bang. Số dư này được báo cáo trong dòng “Tiền gửi chính thức nước ngoài” trong phần trách nhiệm pháp lý của bản phát hành thống kê H.4.1. Sự gia tăng tiền gửi chính thức nước ngoài được tổ chức tại Cục Dự trữ Liên bang nói chung phản ánh việc chuyển đô la ròng từ các tổ chức lưu ký sang tài khoản của các ngân hàng trung ương nước ngoài và do đó làm giảm tiền gửi của các tổ chức lưu ký. Tiền gửi chính thức nước ngoài được giữ tại Cục Dự trữ Liên bang là nhỏ so với quy mô tổng thể của bảng cân đối kế toán của Cục Dự trữ Liên bang.

Tiền gửi khác (Other Deposits)

Luật pháp Hoa Kỳ cho phép một số doanh nghiệp được chính phủ bảo lãnh (GSE) và Công ty cung cấp dịch vụ Tiện ích cho Thị trường Tài chính được Chỉ định (DFMU) duy trì tài khoản tiền gửi tại Cục Dự trữ Liên bang. Giống như Kho bạc Hoa Kỳ, các GSE và DFMU sử dụng tài khoản của họ để nhận và thực hiện thanh toán, bao gồm biên lai từ việc phát hành nợ và thanh toán để mua lại nợ đáo hạn. Sự gia tăng dòng “các khoản tiền gửi khác” thường phản ánh việc chuyển tiền từ các tổ chức lưu ký sang một hoặc nhiều tổ chức này; do đó, việc tăng “các khoản tiền gửi khác” thường tương ứng với việc giảm các khoản tiền gửi do các tổ chức nhận tiền gửi nắm giữ.

Bảng cân đối kế toán của Fed với bảng cân đối kế toán của các công ty khác

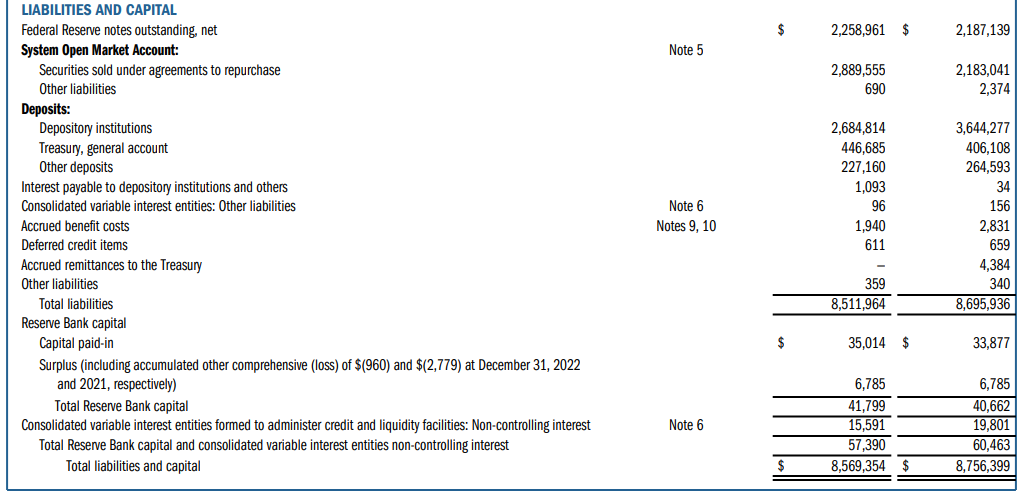

Điều làm cho bảng cân đối của Fed khác biệt rất nhiều so với bảng cân đối kế toán của công ty là khả năng in tiền theo ý muốn của Fed. Fed gần như có thể ngay lập tức mở rộng bảng cân đối kế toán của mình bằng cách in thêm tiền và dùng để mua tài sản.

Fed có thể sử dụng số tiền này để mua tài sản, chẳng hạn như trái phiếu kho bạc Mỹ. Tương tự, Fed cắt giảm số dư trên bảng cân đối kế toán bằng cách bán tài sản của mình. Sự mở rộng và thu hẹp nhanh chóng của bảng cân đối kế toán này là một phần của chính sách tiền tệ của Fed và có thể có tác động sâu sắc và lâu dài đối tới nền kinh tế.

Các công cụ điều hành phi truyền thống của FED

Nới lỏng định lượng (QE)

Nới lỏng định lượng (QE) là chính sách tiền tệ phi truyền thống, trong đó ngân hàng Trung ương mua chứng khoán chính phủ hoặc chứng khoán khác từ thị trường để tăng cung tiền và giảm lãi suất.

Trước năm 2008, quy mô Bảng cân đối của Fed chỉ khoảng 800 tỷ USD, nhưng con số này đã tăng lên mức gần 4.5 nghìn tỷ USD từ 2008 đến 2014 và tiếp tục tăng lên mức khoảng 8.7 nghìn tỷ USD vào đầu năm 2022.

Note: QE 2008-2014 & 2020-2022

Cách mà QE vận hành như thế nào?

- Trước khủng hoảng 2008, bảng cân đối của FED chỉ khoảng 800 tỷ USD, chủ yếu là dự trữ tiền cho lưu thông. Tuy nhiên, từ khi quyết định thực hiện QE thì tài sản trên bảng cân đối kế toán của FED đã mở rộng và tăng lên mức gần 4.5 nghìn tỷ USD và tăng lên mức 8.7 nghìn tỷ vào đầu năm 2022.

- FED đã thực hiện QE bằng cách mua trái phiếu kho bạc dài hạn và MBS được phát hành bởi Doanh nghiệp được Chính phủ tài trợ, các khoản này nằm trên mục tài sản của Bảng cân đối FED (xem trong hình hoặc BCTC của FED).

- Trong giai đoạn 2008-2014, khi mà lãi suất điều hành đã về mức zero thì công cụ điều hành bằng lãi suất gần như không nhiều tác dụng, FED cũng khó lòng thực hiện lãi suất âm nhưng một số nước khác. Lúc này, để thúc đẩy thanh khoản thì FED thực hiện mua các tài sản Trái phiếu kho bạc dài hạn và MBS để bơm thanh khoản ra thị trường và hạ lãi suất dài hạn (Ví dụ, khi mua mạnh trái phiếu dài hạn sẽ làm cho giá tăng, giá tăng thì sẽ làm giảm lợi suất).

Nhìn chung, tranh cãi về tính hiệu quả của QE vẫn luôn diễn ra, nhưng thực tế thì QE đã trở thành một công cụ khá thường xuyên của FED trong việc đối phó với suy thoái kinh tế, cụ thể là 2008-2014 và 2020-2022.

Thắt chặt bảng cân đối của Fed (QT)

Ngược lại với nới lỏng định lượng QE, thì thu hẹp bảng cân đối kế toán của FED (QT) là hành động giảm nắm giữ chứng khoán Chính phủ và chứng khoán khác. Điều này sẽ khiến cho thị trường đi vào trạng thái giảm thanh khoản tùy theo mức độ, và nó cũng có tác dụng siết thị trường như việc dùng chính sách tăng lãi suất vậy.

Một số nhà kinh tế cho rằng, việc giảm khoảng 2.5 nghìn tỷ USD tài sản trên bảng cân đối kế toán của FED sẽ tương đương với việc tăng lãi suất 0.5%.

Note: QT 2017-2019 & >2022

Vậy cách mà QT vận hành như thế nào?

- QT được thực hiện lần đầu từ 2017 và kéo dài tới 2019 trước khi dừng lại vì đại dịch Covid. Hiện nay, sau một đợt tăng lãi suất mạnh 2022-2023 lên mức 5-5.25% thì người ta cho rằng hành động tiếp theo của FED là sẽ quay lại siết mạnh QT như đã làm từ năm 2017 để giảm tài sản trên bảng cân đối kế toán.

- Cách FED sử dụng để thu hẹp bảng cân đối là sẽ không mua trở lại Trái phiếu Chính phủ và MBS khi đáo hạn. FED sẽ lên một lộ trình khá cố định để thị trường có sự điều chỉnh phù hợp, tránh những tác động to lớn từ QT đến thị trường.

Một số lý do cho việc phải sử dụng QT?

+ QT là một công cụ trong điều hành chính sách tiền tệ như QE, góp phần thực hiện mục tiêu đưa lạm phát dài hạn về mức 2%.

+ Một trong những lý do khác thôi thúc FED dùng QT là vì theo thuyết tín hiệu của “Odyssean”. Theo đó, việc mua tài sản dài hạn sẽ làm tăng rủi ro lãi suất cho FED vì khi tăng lãi suất thì nó phải trả nhiều hơn chi phí cho việc thực hiện chính sách thắt chặt này. Khi lãi suất tăng, FED phải trả nhiều cho bên cân đối nợ hơn là nó kiếm được từ bên phần tài sản, lý do là vì lãi suất bên nợ của nó tăng nhanh hơn lãi suất bên tài sản, do lãi suất bên tài sản thường cố định dài hơn. Ở đây mọi người cần chú ý, FED không lo phá sản như các ngân hàng thương mại thông thường, nhưng nếu bảng cân đối tăng hoài gây nên nhiều rủi ro thì nó sẽ chịu nhiều giám sát hơn từ Quốc hội Mỹ, và FED chắc chắn không thích điều này.

+ Một lý do nữa là FED cũng cần chuẩn bị sẵn cho kịch bản có một cuộc khủng hoảng tiếp theo. FED có thể tiếp tục thực hiện các gói QE nhưng để làm được điều đó thì họ phải chuẩn bị sẵn một bảng cân đối hợp lý để có thể sẵn sàng cho QE bất cứ khi nào cần.

Thu hẹp bảng cân đối kế toán của FED (QT) có ảnh hưởng như thế nào đến Thị trường chứng khoán?

Nhìn lại quá trình QE và QT trước đây ta thấy, từ sau giai đoạn 2008 để hỗ trợ nền kinh tế phục hồi trong khi không thể giảm thêm lãi suất khi nó đã về 0% (hoặc gần 0%) thì QE là một trong những công cụ ưu tiên. Quá trình này kéo dài từ 2008 đến 2014 khiến tài sản trên bảng cân đối của FED tăng từ mức 800 tỷ USD lên mức gần 4.5 nghìn tỷ USD. Tuy nhiên, do chưa có nhiều kinh nghiệm nên từ 2014 đến 2017 gần như bảng cân đối FED được giữ nguyên như vậy và chỉ bắt đầu QT từ cuối năm 2017 tới đầu 2020 với mức thu hẹp hạn chế. Kế hoạch này lại được tái khởi động lại từ tháng 6/2022, sau khi tình hình Covid đã lắng và hoạt động kinh tế đã tăng trưởng trở lại.

FED kết thúc QE từ tháng 3/2022 và QT bắt đầu từ ngày 1/6/2022, bằng việc không còn tái đầu tư số tiền khoảng 30 tỷ USD vào trái phiếu Kho bạc khi đáo hạn và 17,5 tỷ USD vào MBS đáo hạn mỗi tháng. Từ 1/9/2022, các mức giới hạn đó sẽ tăng lên tương ứng là 60 tỷ USD trái phiếu Kho bạc và 35 tỷ USD MBS, tức sẽ loại bỏ khỏi bảng cân đối kế toán hàng tháng tối đa là 95 tỷ USD.

Việc Fed rút lui với tư cách là người mua thị trường sẽ thúc đẩy một giai đoạn điều chỉnh sẽ lan rộng khắp các thị trường tài chính vì giá sẽ phải giảm xuống để thu hút nhiều người mua nhạy cảm với giá hơn. Điều này xảy ra sẽ khiến một số ngân hàng trung ương lớn khác tăng lãi suất và việc nới lỏng bảng cân đối kế toán của họ sẽ là một yếu tố phức tạp.

Vậy tại sao lần này QT lại làm vội vả và quy mô lớn như vậy?

- Thứ nhất, bảng cân đối kế toán của Fed lần này lớn hơn đáng kể so với phạm vi được coi là tối ưu để thực hiện chính sách tiền tệ một cách hiệu quả.

- Nền kinh tế đang đứng trước một giai đoạn chu kỳ kinh tế phát triển hơn và nóng hơn, thể hiện qua chênh lệch sản lượng nhỏ hơn, tỷ lệ thất nghiệp thấp hơn và lạm phát cao hơn so với năm 2014.

- Hiện tại, Fed có thể ít chắc chắn hơn về cách thị trường có thể phản ứng vì họ có ít kinh nghiệm trong việc truyền đạt và thực hiện các kế hoạch thu hẹp bảng cân đối.

Tác động tới TTCK như thế nào?

Thường thì QT sẽ ít bị chú ý hơn QE, do đó mức độ tác động sẽ không nhạy như QE, ít nhất là cho tới bây giờ. Còn tác động dài hạn như thế nào thì vẫn đang còn phải tranh luận.

Trong dài hạn hơn, có một số điểm cần chú ý và có thể có những tác động tới thị trường như sau:

- Thứ nhất, thu hẹp có lộ trình chưa ảnh hưởng trực tiếp tới thị trường, nhưng trong một quá trình dài thì nhiều người tin rằng nó tương tự như một chính sách tăng lãi suất (giảm 2.5 nghìn tỷ USD trên bảng cân đối kế toán FED tương đương tăng 0.5% lãi suất).

- Thứ hai, việc FED ngừng tham gia như người mua trái phiếu Chính phủ dài hạn và MBS, sẽ khiến giá giảm và lợi suất dài hạn tăng lên. Điều này cũng sẽ tác động không tốt tới TTCK vì chênh lệch lợi suất đầu tư ở hai thị trường, dòng tiền có thể bị rút qua kênh trái phiếu nếu lợi suất hấp dẫn hơn.

- Thứ ba, việc lợi suất dài hạn xu hướng tăng buộc các NHTW lớn khác phải hành động tương ứng, tạo nên một làn sóng tăng lãi suất trở lại. Mặc dù việc này sẽ cần có kiểm soát để phục hồi nền kinh tế, nhưng rõ ràng mặt bằng lãi suất hiện nay đang cao cũng là một cản trở với TTCK.

- Thứ tư, với việc bơm tiền vô tội vạ giai đoạn 2020-2022, bảng cân đối kế toán của FED đã quá lớn và điều hành đưa ra một triển vọng chu kỳ lãi suất rẻ sẽ khó trở lại trong thời gian gần, đây cũng là cản trở cho sự tăng giá của chứng khoán.

Cuối cùng, kết luận tác động như thế nào là một vấn đề rất khó trả lời, ở trên tôi chỉ đưa ra một số gợi ý để mọi người tham khảo. Tuy nhiên, có một thực tế là nếu COVID không xảy ra thì quá trình QT vẫn đang tiếp dẫn và những tác động đến thị trường mọi người có thể quan sát mẫu vào giai đoạn 2018-2019.

Nguồn: Lão Trịnh

Tham khảo:

https://www.federalreserve.gov/monetarypolicy/bst_fedfinancials.htm

https://www.richmondfed.org/-/media/RichmondFedOrg/publications/research/econ_focus/2022/q3/federal_reserve.pdf