Thuật ngữ Trái phiếu Outright và Trái phiếu Repo được dùng rất phổ biến trong đầu tư trái phiếu. Tuy nhiên, một số nhà đầu tư, nhất là nhà đầu tư mới vẫn chưa hiểu về trái phiếu Outright hay trá phiếu Repo. Do đó, bài viết này sẽ làm rõ hơn các định nghĩa này.

1. Trái phiếu outright là gì?

Trái phiếu Outright thực chất là một thuật ngữ được các nhà đầu tư dùng để gọi các trái phiếu được giao dịch theo phương thức diao dịch outright.

2. Giao dịch trái phiếu outright?

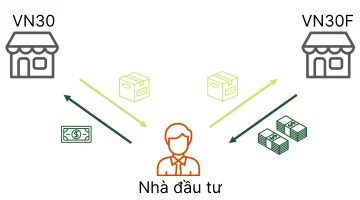

Giao dịch mua bán thông thường (Giao dịch Outright) là giao dịch trái phiếu trong đó một bên bán và chuyển giao quyền sở hữu trái phiếu cho một bên khác và không kèm theo cam kết mua lại trái phiếu.

Nói nôm na, giao dịch outright là giao dịch bán đứt, như thông thường chúng ta hay giao dịch với cổ phiếu trên sàn chứng khoán HNX hay HSX vậy.

3. Repo trái phiếu là gì?

Repo trái phiếu là một thuật ngữ được các nhà đầu tư dung để gọi các trái phiếu được giao dịch theo phương thức giao dịch repo.

4. Giao dịch repo trái phiếu là gì?

Giao dịch repo trái phiếu là giao dịch mua bán lại áp dụng trong giao dịch trái phiếu. Đây là giao dịch mà một bên bán và chuyển giao quyền sở hữu trái phiếu cho một bên khác và cam kết sẽ mua lại, nhận lại quyền sở hữu trái phiếu đó sau một thời gian xác định với mức giá xác định. Trong nội dung này chúng ta đề cập đến giao dịch repo trái phiếu chính phủ (TPCP), còn trong thực tế đối với các trái phiếu doanh nghiệp cũng định nghĩa tương tự.

Giao dịch mua bán lại repo trái phiếu sẽ bao gồm 2 chiều giao dịch bán và mua lại (giao dịch lần 1 và giao dịch lần 2). Thời hạn giao dịch mua bán lại tối thiểu là 2 ngày, tối đa là 180 ngày.

Trong giao dịch mua bán lại, bên bán và bên mua được hiểu như sau:

- Bên Bán được hiểu là bên bán trong Giao dịch lần 1

- Bên Mua được hiểu là bên mua trong Giao dịch lần 1.

5. Các quy định về giao dịch trái phiếu

5.1 Thời gian giao dịch

– Thời gian giao dich outright trái phiếu được chia làm 2 phiên:

– Phiên sáng: từ 9h00 đến 11h30

– Phiên chiều: 13h – 14h15

– Giao dịch từ thứ hai đến thứ sáu hàng tuần, trừ các ngày nghỉ theo quy định của Bộ luật Lao động và những ngày nghỉ theo quy định của cơ quan quản lý.

5.2 Loại hình trái phiếu được giao dịch trên thị trường

Thị trường trái phiếu Chính phủ

Phương thức giao dịch được thực hiện cho trái phiếu chính phủ có kỳ hạn danh nghĩa trên 1 năm sẽ thực hiện theo giao dịch outright và do kho bạc nhà nước phát hành. Bên cạnh đó, còn có một số sản phẩm sau cũng được giao dịch theo phương thức này, đó là:

- Tín phiếu kho bạc do kho bạc nhà nước phát hành có kỳ hạn danh nghĩa không vượt quá 52 tuần;

- Trái phiếu được Chính phủ bảo lãnh;

- Trái phiếu Chính quyền địa phương

Thị trường trái phiếu doanh nghiệp

Áp dụng cho mọi trái phiếu được niêm yết trên hai sở giao dịch HNX và HSX

5.3 Mệnh giá niêm yết, đơn vị yết giá và đơn vị giao dịch

Mệnh giá và đơn vị giao dịch cũng là 2 yếu tố mà nhà đầu tư cần quan tâm khi thực hiện giao dịch trái phiếu:

Trái phiếu Chính phủ & tương đương

- Mệnh giá giao dịch: 100.000 đồng;

- Đơn vị yết giá: 01 đồng;

- Đơn vị giao dịch: 1 trái phiếu/ tín phiếu;

- Biên độ giao động giá: không quy định

Trái phiếu doanh nghiệp niêm yết

- Mệnh giá giao dịch: bội số của 100.000 đồng;

- Đơn vị yết giá: 01 đồng;

- Đơn vị giao dịch: 1 trái phiếu;

- Biên độ giao động giá: không quy định

5.4 Lệnh giao dịch trái phiếu

Khi thực hiện giao dịch mua bán lại TPCP, nhà đầu tư được thực hiện các lệnh giao dịch như sau:

– Lệnh thỏa thuận thông thường: Đây là lệnh báo cáo được sử dụng để nhập giao dịch vào hệ thống trong trường hợp giao dịch này đã được các bên thỏa thuận xong các điều kiện trong giao dịch.

– Lệnh thỏa thuận điện tử: Bao gồm 2 lệnh như sau:

- Lệnh yêu cầu chào giá: Là lệnh có tính chất quảng cáo, được sử dụng khi nhà đầu tư chưa xác định được đối tác trong giao dịch. Lệnh có thể được gửi cho một, một nhóm thành viên hoặc toàn thị trường.

- Lệnh chào mua, chào bán với cam kết chắc chắn: Lệnh chào với cam kết chắc chắn được sử dụng để chào đối ứng với lệnh yêu cầu chào giá. Lệnh chào với cam kết chắc chắn chỉ được gửi đích danh cho thành viên gửi lệnh yêu cầu chào giá.

6. Khối lượng giao dịch tối thiểu

Đối với giao dịch mua bán lại repo, khối lượng giao dịch tối thiểu quy định đối với 1 mã TPCP trong giao dịch mua bán lại nhiều mã là 100 TPCP.

7. Các bước tiến hành giao dịch trái phiếu

- Đối với NĐT trong nước

Bước 1. Mở tài khoản giao dịch (tài khoản tiền/chứng khoán, tài khoản giao dịch)

-

- Trường hợp mở tài khoản tại Công ty Chứng khoán là thành viên thị trường TPCP: Công ty Chứng khoán có trách nhiệm đặt lệnh cho nhà đầu tư.

- Trường hợp mở tài khoản tại Công ty Chứng khoán không phải là thành viên thị trường TPCP: Công ty Chứng khoán nơi mở tài khoản có trách nhiệm đặt lệnh cho khách hàng thông qua Công ty Chứng khoán thành viên.

- Trường hợp mở tài khoản tại Ngân hàng thương mại (tài khoản tiền/chứng khoán): khách hàng phải đặt lệnh giao dịch qua Công ty chứng khoán.

Bước 2. Ký quỹ giao dịch

-

- Khi đặt lệnh mua TPCP, khách hàng ký quĩ tiền giao dịch theo mức thỏa thuận với Công ty Chứng khoán.

- Khi đặt lệnh bán TPCP, khách hàng phải có đủ số lượng TPCP đặt bán.

Bước 3. Đặt lệnh giao dịch

-

- Lệnh giao dịch được thực hiện qua Công ty Chứng khoán thành viên thị trường TPCP (trừ Ngân hàng thương mại là thành viên hệ thống giao dịch trái phiếu).

- Viết phiếu lệnh mua/bán TPCP theo mẫu của Công ty Chứng khoán.

Bước 4. Nhận kết quả giao dịch chi tiết tại Công ty Chứng khoán đặt lệnh giao dịch.

Bước 5. Thanh toán vào ngày làm việc kế tiếp ngày thực hiện giao dịch, tiền/chứng khoán sẽ được chuyển tới tài khoản của khách hàng thông qua hệ thống thanh toán và bù trừ chứng khoán.

- Đối với NĐT nước ngoài

Bước 1. Đăng ký mã số giao dịch (đăng ký trực tiếp với Trung tâm Lưu ký Chứng khoán, Công ty Chứng khoán, Ngân hàng Lưu ký).

Bước 2. Thực hiện giao dịch giống với hướng dẫn nhà đầu tư trong nước.

Nguồn: Lão Trịnh

Tham khảo:

- Nghị định số 95/2018/NĐ-CP ngày 30/6/2018 của Chính phủ quy định về phát hành, đăng ký, lưu ký, niêm yết và giao dịch công cụ nợ của Chính phủ trên thị trường chứng khoán. Nghị định có hiệu lực thi hành kể từ ngày 01/7/2018.

- Thông tư 12/2023/TT-BTC sửa đổi, bổ sung một số điều của Thông tư số 107/2020/TT-BTC ngày 21 tháng 12 năm 2020 của Bộ trưởng Bộ Tài chính hướng dẫn giao dịch mua lại có kỳ hạn trái phiếu Chính phủ từ nguồn ngân quỹ nhà nước tạm thời nhàn rỗi của KBNN

- Thông tư 16/2022/TT-NHNN v/v lưu ký và sử dụng giấy tờ có giá tại Ngân hàng Nhà nước Việt Nam

- Thông tư 120/2020/TT-BTC quy định về giao dịch cổ phiếu niêm yết, đăng ký giao dịch và chứng chỉ quỹ, trái phiếu doanh nghiệp, chứng quyền có bảo đảm niêm yết trên hệ thống giao dịch chứng khoán do Bộ Tài chính ban hành

- Thông tư số 30/2019/TT-BTC hướng dẫn đăng ký, lưu ký, niêm yết, giao dịch và thanh toán giao dịch công cụ nợ của chính phủ, trái phiếu được chính phủ bảo lãnh do ngân hàng chính sách phát hành và trái phiếu chính quyền địa phương